根据国家统计局数据显示,2020年中国电风扇累计产量为23160.6万台,同比增长5.93%;2015-2020年中国电风扇产量整体上呈现上升趋势,2020年达到最高值。

一、供应商的议价能力

电扇的上游供应商包括电动机、塑料、钢材等的厂商。电动机是电扇最核心的部件,应用于电扇行业的电动机一般为微特电机,属于技术密集型行业,但目前我国微特电机行业集中度不高,企业数量众多,行业处于完全竞争状态,产品竞争激烈,因此议价能力不强。

二、购买者的议价能力

目前,电风扇行业集中在产品多元化、技术革新和外观升级等三个维度进行升级。未来,越来越多的品牌将以高端市场、智能化为主要发展方向;产品的差异化、融合、跨界也将成为电风扇的发展趋势。随着产品不断升级,购买者的议价能力也会不断降低。

三、新进入者的威胁

电风扇分为线上和线下两个市场。在线上品牌中,小米品牌和小熊品牌的增长较为亮眼。小米品牌出身于互联网品牌,以科技元素和互联网基因吸引用户,又熟悉网络营销的模式,故而进步很快;而小熊品牌,多年来注重网络营销,打造自身“网红”品牌身份的同时,不忘记根据用户细分需求,推出更具个性化的产品,被业界视为黑马。这两个品牌的成功,今年也吸引到了更多线上品牌的入局,可以想象今后电风扇线上市场的竞争会更加严峻。

四、替代品的威胁

电风扇的替代品主要是空调,空调产品的出现确实对电扇行业有一定的冲击。但近几年电扇产品不断升级,类型和功能不断增加,再加上相比于空调,电扇产品拥有一定价格优势,所以空调对电扇产品的替代性一般。

五、同业竞争者的竞争程度

风扇的市场竞争一直都非常激烈,但总体竞争格局未变。在2020年风扇十大品牌排行榜中,美的排名第一,艾美特第二,大松第三。

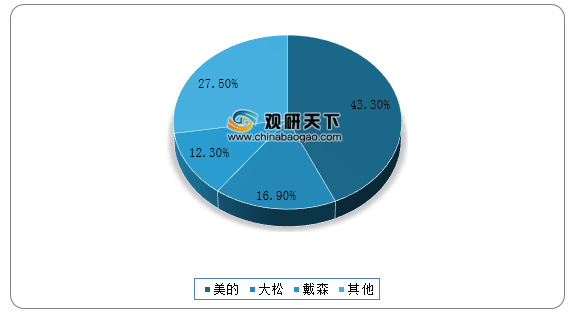

据数据显示,2019-2020年电风扇产品,线上零售额前三品牌为美的、大松、艾美特,占比分别为24.1%、13.6%、8.8%;线下零售额前三品牌为美的、艾美特、戴森,占比分别为43.3%、16.9%、12.3%。

| 排名 |

品牌 |

公司名称 |

| 1 |

美的Midea |

美的集团股份有限公司 |

| 2 |

艾美特 |

艾美特电器(深圳)有限公司 |

| 3 |

Dyson戴森 |

捷成消费品(中国)有限公司 |

| 4 |

格力GREE |

珠海格力电器股份有限公司 |

| 5 |

先锋SINGFUN |

先锋电器集团有限公司 |

| 6 |

澳柯玛AUCMA |

澳柯玛股份有限公司 |

| 7 |

华生Wahson |

上海华生电器有限公司 |

| 8 |

海尔Haier |

海尔电器集团有限公司 |

| 9 |

荣事达小家电 |

合肥荣事达小家电有限公司 |

| 10 |

爱丽思IRIS |

大连爱丽思欧雅玛工贸有限公司 |

数据来源:公开资料整理(TF)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国电扇市场分析报告-行业规模现状与发展潜力评估》

《2021年中国电扇市场分析报告-行业现状调查与未来动向研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Emial:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。