参考观研天下发布《2018年中国工业机器人行业分析报告-市场供需现状与发展动向研究》

本体厂商主要工作是将各个零部件组装以形成完整的结构体,相对上游零部件厂商缺乏核心技术,相对下游集成厂商无法精确掌握客户需求,因而受上下游利润挤压,盈利能力较弱。

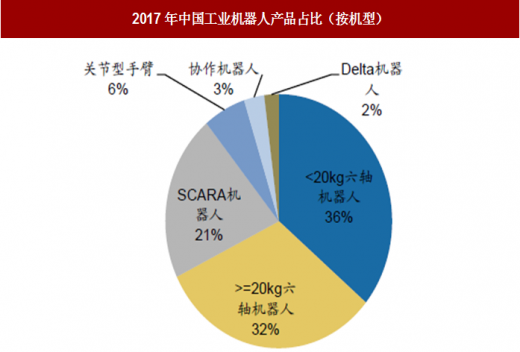

上游核心技术缺失,本体商产品性能和成本劣势明显。核心零部件是组成机器人最重要的装置,影响循径精度、运动速度、周期时间、可编程、多级联动以及域外轴设备同步性等多项性能指标。本体厂商受核心零部件技术制约,优化设计相对较差,产品质量、精度及稳定性较弱。具体到我国,在本体整合、软件和系统技术方面较为弱势,尤其控制器核心算法缺乏,使得国产工业机器人在稳定性、故障率、易用性等关键指标劣于外资企业。更为重要的是,核心零部件技术的匮乏使国内企业无法有效针对客户的实际需求,对机器人进行二次应用开发,进而无法为客户提供符合其需求的机器人或整体解决方案。零部件限制本体商向机器人中高端领域布局。不同种类或行业的工业机器人价格差异较大,从十万元至百万元不等,一般而言高端领域获益空间更大,但同时对技术指标要求较高,如应用于电子行业的SCARA机器人对精度和速度要求极高;汽车行业对机器人精度、效率和稳定性要求都很高。因此没有掌握运动控制技术的本体商不易在航空航天、军工、汽车制造等高端应用领域获取收益。

高端领域存在商务关系、技术和资金三重壁垒,我国产品主要用于低端领域。由于高端机器人一般同时有6台以上伺服系统,国内本体厂商的伺服系统核心算法跟不上,导致响应速度较低。布局全产业链企业的四大家族则拥有底层算法,其核心控制器可以通过伺服系统的电流环直接操作电机,实现高动态多轴非线性条件下的精密控制,较快的响应速度和准确的定位使得机器人主要应用于高端领域。

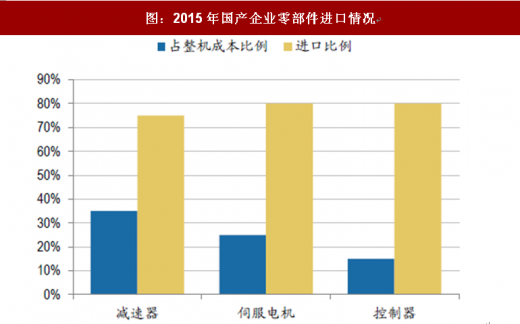

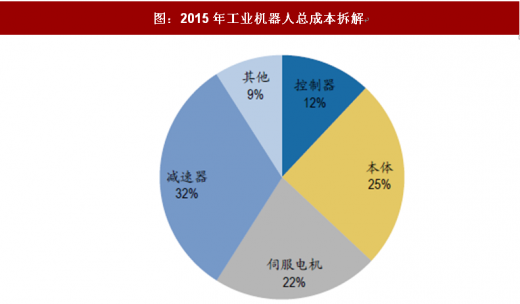

核心零部件成本占比高,本体商盈利空间小:机器人的产业制造环节是整个产业链中利润最低的环节,这是由于机器人成本结构中核心零部件份额过高导致的。根据资料显示,核心零部件占机器人总成本75%左右,其中减速器、伺服电机和控制器占比分别为32%、22%和12%,而本体的机械结构仅占30%,因此机器人本体企业对核心零部件价格波动较为敏感。根据统计数据,2015 年上半年,中国80%以上厂商本体业务同比增长,仅有20%的厂商同比下降;但从盈利能力来看,70%以上的企业的本体业务处于亏损状态。因为国内80%的核心零部件依赖进口,受到核心零部件价格下降影响,本体厂商利润微薄;此外,也与国内企业在关键零部件环节材料消耗更大有关,产业信息网数据显示,在永磁同步伺服电机中钕铁硼材料成本,国内单体用量比国外高接近1倍。

上游市场集中,本体商议价能力低:全球减速器行业集中度很高,根据数据,日本纳博特斯和哈默纳科全球机器人减速器市场份额超过75%,加之下游需求增多导致减速器供不应求,本体厂商相对上游企业议价能力低,造成其机器人产品针对全产业链企业在价格上无法形成优势,进而影响其快速抢占市场。目前。我国机器人厂商上游零部件主要采用外购方式,相比于外资品牌更没有议价权,采购成本较高,成为制约国产机器人发展的主要瓶颈之一。因而在和技术成熟的国外全产业链厂商竞争时,国产本体厂商不具备成本优势和利润价格弹性空间,也造成了外资品牌在我国机器人市场中占绝对主导地位的现状。

本体相对于集成市场成长空间狭窄,盈利水平更低:从短期盈利出发,机器人产业链下端符合软三元理论,即集成供应链环节比制造环节更易通过减少成本增加利润。

核心原因本体厂商需要大量产线投入,导致固定资产占比大幅提升,固定资产折旧高,影响毛利率,因此本体商提升经营效率以及成本的管控尤为重要。长期来看,集成市场规模大约为本体的3倍。这是因为机器人下游应用领域具有周期性,作为和下游紧密联系的系统集成商爆发力强,更能充分受益下游特定行业复苏。根据数据,2017年中国工业机器人市场销量14.1万台;另外根据预测,2018-2020 年中国工业机器人有望保持25%-30%的增速,出于谨慎性原则,我们按照25%的增速测算,2018年我国工业机器人销量有望达到17.5万台,对应的系统集成市场规模有望达到1181亿元。对于小企业来讲,向下游也不具有议价权,生存空间狭小。

市场推广依赖集成商。从产品应用角度,机器人本体必须通过系统集成之后才能为终端客户所用。机器人系统集成供应商具有产品设计能力,并且对终端客户应用需求工艺理解,相关项目经验丰富,能够提供可适应各种不同应用领域的标准化、个性化成套装备,也是促进本体销售的重要渠道。从销售渠道角度来看,单一本体厂商不易形成品牌效应,在市场推广方面会较为依赖系统集成商的支持。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。