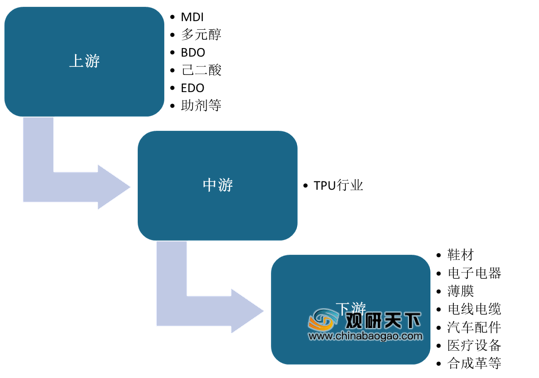

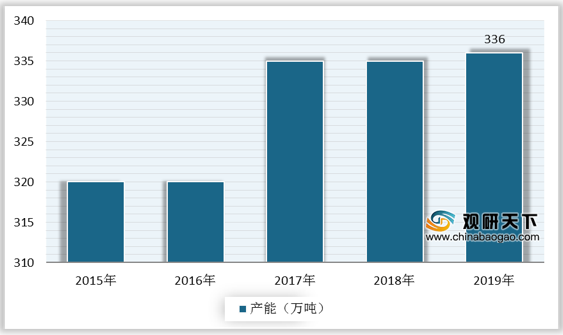

上游方面:TPU生产所需的多元醇、MDI、BDO、己二酸、乙二醇等原材料多为石油化工下游产品,供应比较稳定。近年来我国聚合MDI产能增长较快,到2019年产能已经达到336万吨,产能利用率提升至71.3%。同时,国内聚合MDI产量也持续提升,2019年增长至240万吨。

现阶段,TPU行业上游相关企业有神马实业股份有限公司、浙江华峰新材料股份有限公司、华大化学集团有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 神马实业股份有限公司 |

帘子布、工业用布、化学纤维及制品的制造、加工、销售;己二胺、环己烷、环己烯、液氧、硝酸、己二酸、尼龙66切片的生产、采购及销售;液氮、一氧化二氮的生产和销售;苯、粗苯、重质苯、氢气、液氨、己二腈、环己酮、发烟硫酸、间苯二酚、尼龙6切片的采购和销售 |

产能及市场优势:公司尼龙66工业丝、帘子布产能规模领先,尼龙66切片产品在国内市场广受好评,畅销东南亚及欧美十几个国家和地区,成为中国聚酰胺行业的领军企业之一。 |

| 产品质量优势:公司在八部位实施原丝四头纺技术改造,产品质量达到优等品标准。 |

||

| 浙江华峰新材料股份有限公司 |

聚氨酯鞋底原液、聚氨酯制品原液和聚酯多元醇的开发、生产和销售 |

品牌优势:“聚峰”牌聚氨酯原液系列产品是“浙江名牌产品”,“聚峰”商标为“中国驰名商标”,该系列产品被广泛应用于制鞋、汽车、建筑、军工等领域,目前国内市场占有率达50%以上。 |

| 技术优势:公司是国家火炬计划重点高新技术企业、全国制造业单项冠军示范企业和海关AEO高级认证企业。公司建有国家认定企业技术中心和省级高新技术企业研发中心,并先后引进了一批国内外知名的聚氨酯科研专家,形成了完善的新产品开发体系。 |

||

| 质量管理优势:公司以打造卓越企业为目标,建立了科学、规范、高效的管理体系,并在全国同行中率先通过了ISO 9001、ISO 14001、OHSAS 18001和GB/T 29490等管理体系认证。 |

||

| 华大化学集团有限公司 |

聚酯多元醇树酯、聚氨酯树脂、不饱和聚酯树脂等 |

规模及质量优势:公司是国内较早实现规模生产聚氨酯树脂、行业内较早通过ISO9001质量体系认证的化工新材料生产企业。 |

中游方面:TPU作为高分子新材料行业中的朝阳产业,凭借其优异的产品性能,需求日益增长,市场发展前景广阔。近年来,我国TPU行业产量逐年上升,2019年产量达到51.29万吨。

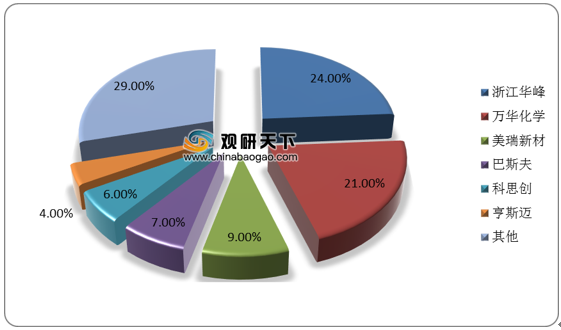

我国TPU行业经过二十余年的发展,形成了一批具有相当规模和竞争力的高新技术企业,其中部分产品的质量已达国际先进水平或领先水平,生产企业集中在环渤海、长三角和珠三角地区。现阶段,我国TPU行业相关企业有美瑞新材料股份有限公司、万华化学集团股份有限公司、浙江华峰热塑性聚氨酯有限公司等,其中浙江华峰和烟台万华产能居行业前位。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 美瑞新材料股份有限公司 |

TPU的研发、生产、销售和技术服务 |

差异化的技术创新优势:公司具有较强的研发创新能力,持续的技术创新是公司提供差异化产品和服务的重要保障,具体体现为生产配方的差异化和技术工艺的差异化。 |

| 营销体系优势:公司内部通过建立以销售工程师、产品经理为核心的营销体系,将生产、销售、研发融合成为协同作业的经营综合体。 |

||

| 产业集聚优势:公司所在地烟台地处环渤海地区,拥有MDI和多元醇等大型TPU原料供应商,随着TPU行业及其下游产业链的发展,产业集聚效应开始显现,有效降低了公司的运输成本、库存成本、交易成本和信息成本,保证了公司能够持续、稳定地为客户提供优质产品,有效提升了公司的品牌知名度。 |

||

| 万华化学集团股份有限公司 |

异氰酸酯、多元醇等聚氨酯全系列产品、丙烯酸及酯等石化产品、水性涂料等功能性材料、特种化学品的研发、生产和销售,新材料业务中包含TPU业务 |

技术创新优势:公司成功组建了“国家聚氨酯工程技术研究中心”、“聚合物表面材料制备技术国家工程实验室”、“国家认定企业技术中心”、“企业博士后科研工作站”等行业创新平台。 |

| 卓越运营:在杜邦安全管理体系、日本丰田精益六西格玛管理体系、SAP(企业管理解决方案)信息管理系统、卓越绩效管理等先进理念的指导下,万华的运营效率和质量逐年提升。 |

||

| 浙江华峰热塑性聚氨酯有限公司 |

热塑性聚氨酯研发与生产 |

技术优势:引进源自德国、台湾等地国际上最先进的TPU生产线及大型进口设备,采用世界领先的一步法本体聚合连续生产技术和工艺外,还拥有一批实践经验丰富、工艺水平精湛的生产管理人员及技术研发、操作人员。 |

| 产能及客户优势:公司目前年生产能力达2万吨以上,主要针对注塑级、挤出级、薄膜级三类市场,可生产硬度在60A-70D之间的40余种TPU产品,投放市场后均取得了良好反响,目前已拥有稳定的客源及良好的市场信誉。 |

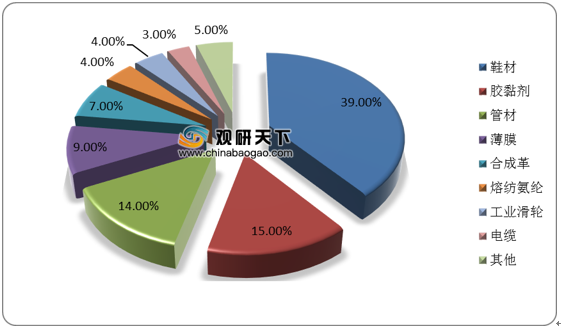

下游方面:TPU行业下游应用广泛且分散,主要有管材、薄膜、电子电器、鞋材、汽车配件、胶黏剂、电线电缆等领域。其中鞋材是TPU行业最主要的消费市场,占比为39%,其次是胶黏剂、管材,占比分别达15%、14%。

现阶段,TPU行业下游相关企业有浙江佳阳塑胶新材料有限公司、烟台海通塑料管材有限公司、浙江永发合成革有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 浙江佳阳塑胶新材料有限公司 |

研发TPU薄膜、TPU革及相关复合产品 |

规模优势:公司TPU薄膜年生产从成立之初的100吨起步,目前发展到年产能10000吨的规模。 |

| 销售网络及售后服务优势:公司建立了完善的销售网络和售后服务系统,产品销售全国10多个省市,并出口多个国家和地区。 |

||

| 烟台海通塑料管材有限公司 |

塑料管材、管件的开发, 生产、销售 |

生产优势:公司拥有微机控制的全自动化管材生产线,及与之配套的管件生产设备,精密的检测设备。专业工程技术人员占职工总数的70%以上,严格按照ISO9001:2000质量体系生产与管理。 |

| 产品应用优势:公司开发的主导产品,HDPE给水管材、HDPE灌溉管材、MDPE燃气管材,是替代水泥管、钢管的新型环保产品。广泛用于城市引用水工程、旧管道改造工程、供水、排污工程、燃气输送工程、乡村人畜吃水工程、农业节水灌溉工程;油田、矿山、化工、泥沙的输送;通讯、电力、电缆、护管;城市非开挖管道;海水养殖输配管等领域。 |

||

| 浙江永发合成革有限公司 |

合成革制造、销售;合成革及合成革产品的自由进出口业务 |

生产设备先进:公司拥有世界先进水平的全自动化技术线7条,以及先进的三版印刷、压花机、磨皮机、喷光机、揉纹机等全套后处理设备。 |

| 销售网络优势:现主要生产鞋革、箱包革、服装革、沙发革、汽车座椅革和球革等六大系列产品。已形成以广东省与浙江省为中心,辐射江苏、河北、四川、河南、福建等省的国内市场营销网络,同时产品远销巴西、土耳其、叙利亚及东南亚各国。 |

相关行业分析报告参考《2020年中国热塑性聚氨酯弹性体(TPU)产业分析报告-市场规模现状与发展趋势分析》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。