人工甜味剂的竞争优势通常体现在易用性、价甜比、稳定性、安全性四个方面,综合来看,传统甜味剂糖精和甜蜜素的价甜比较低且稳定性较好,市场占有率较高,但易引发多种疾病,甚至有致癌风险,未来生产空间将逐渐变小;阿斯巴甜口味纯正,凭其优越的易用性占据甜味剂市场,然而稳定性差,价甜比高;安赛蜜和三氯蔗糖综合优势领先,特别是三氯蔗糖,全球需求量保持稳定增长;纽甜作为第六代甜味剂产品,口味纯正、价甜比低且安全性强,但甜度倍数过高且稳定性差,尚处于市场导入期。

甜味剂 |

易用性 |

价甜比 |

稳定性 |

安全性 |

|

甜度 |

口味 |

||||

糖精 |

500 |

金属味、苦涩味 |

0.08 |

稳定 |

差,有致癌风险 |

甜蜜素 |

50 |

苦涩味 |

0.26 |

稳定 |

差,易引发多种疾病 |

阿斯巴甜 |

200 |

纯正 |

0.4 |

差 |

较好,苯酮尿患者需控制剂量 |

安赛蜜 |

200 |

高浓度明显后苦味 |

0.3 |

稳定 |

较好,安全剂量下无害 |

三氯蔗糖 |

600 |

纯正 |

0.37 |

稳定 |

较好,安全剂量下无害 |

纽甜 |

8000 |

纯正 |

0.04 |

差 |

好 |

目前,甜味剂的生产仍以甜蜜素为主,据统计数据,2019年,全球甜蜜素产量占比达到46%,阿斯巴甜、糖精、安赛蜜产量占比分别为16%、12%、11%,而三氯蔗糖、甜菊糖和纽甜占比均在10%以下。

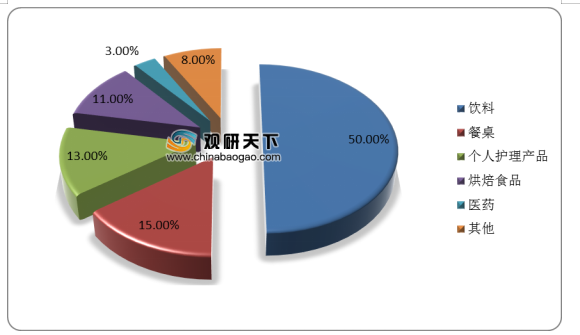

甜味剂应用范围广泛,包括食品饮料、餐饮调味、个人护理、烘焙食品等多个领域,其中饮料的应用占比约为50%,餐桌、个人护理产品、烘焙食品、医药分别占比15%、13%、11%、8%。

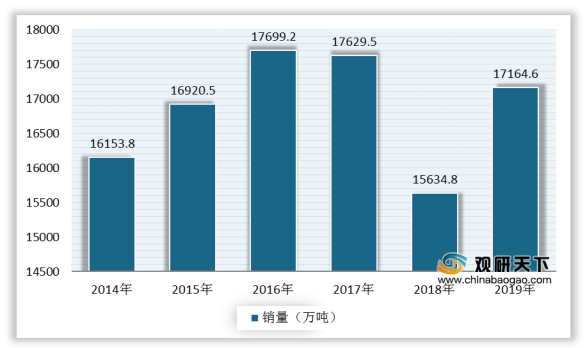

人工甜味剂是替代饮料中添加糖(如白砂糖、果葡糖浆、玉米糖浆等)的优异选择,食品饮料行业的发展对甜味剂需求起着重要作用。据国家统计局显示,2019年,中国饮料行业产量为17763.5万吨,同比增长7%;饮料销量为17164.6万吨,同比增长9.8%。截至2020年1-9月,我国饮料产量为12944.4万吨,同比下降6.1%。此外,近年有可口可乐、农夫山泉、王老吉等不少饮料龙头企业纷纷推出了使用人工甜味剂代替传统白砂糖的新型健康饮品,助力甜味剂行业进一步发展。

相关行业分析报告参考《2020年中国甜味剂市场调研报告-产业现状与投资前景预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。