数据来源:公开资料整理

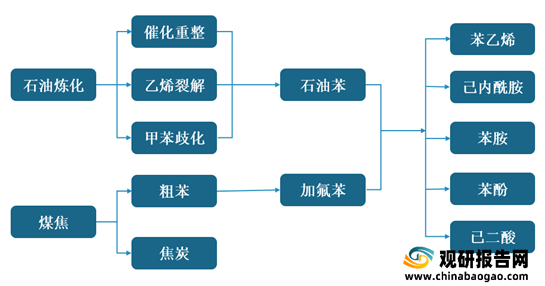

一、纯苯行业产业链上游1.纯苯行业产业链上游现状

(1)石油化工行业

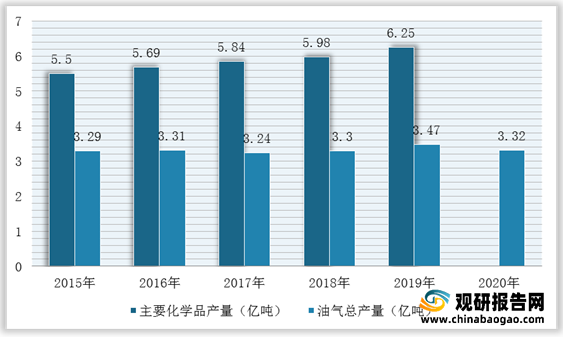

纯苯是重要的石油化工原料,苯的产量和生产技术水平也是一国石油化工发展水平的重要标准。在国家政策持续引导下,我国石化产业发展取得长足发展,主要产品产量不断上升。

根据数据显示,2015-2019年全国油气总产量和主要化学品总产量整体不断上升,2020年全国油气总产量3.32亿吨(油当量),增长5%,原油加工量6.74亿吨,增长3%,主要化学品总产量增长约3.6%。

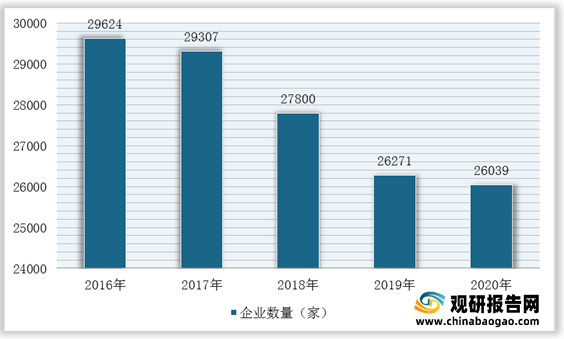

不过,近年来我国石化产业落后产能不断被淘汰,许多中小企业相继出局,进而导致2016-2020年石油和化工行业企业数量逐年递减,截止2020年年底已降至26039家,比2019年全年减少232家。

根据观研报告网发布的《2021年中国纯苯市场分析报告-行业竞争格局与发展趋势预测》显示,在市场竞争方面,目前,我国石油化工行业主要被龙头企业—中国石油、中国石化所占据。按主营业务营收情况,2020年,中国石油化工集团以2万1千多亿元的营业收入位列第一,市场份额占比重高达19.01%,其次是中国石油天然气集团,营业1万9千亿元,市场份额占比17.45%,CR2为36.5%,市场集中度较低。

| 公司简称 |

2020年营业收入 |

石化业务占比 |

生产经营活动区域布局 |

石化业务类型 |

石化业务竞争力 |

| 中国石油 |

21059.84 |

/ |

全国,炼化主要集中在北方地区 |

勘探与生产业务和炼油与化工业务 |

★★★★★ |

| 中国石化 |

19338.36 |

/ |

全国,炼化主要集中在东部沿海地区 |

勘探及开发板块、炼油板块、化工板块 |

★★★★★ |

| 北方华锦 |

304.37 |

86.71% |

东北地区 |

主要进行成品油、中间石化产品、ABS合成树脂和尿素生产 |

★★☆ |

| 荣盛石化 |

1072.49 |

76.66% |

辽宁、宁波、海口 |

对二甲苯、苯、PTA等多类石化产品 |

★★★☆ |

| 万华化学 |

734.33 |

31.94% |

山东、浙江 |

C2、C3和C4烯经衍生物等产品生产 |

★★★★ |

| 恒逸石化 |

864.3 |

28.85% |

全球化布局 |

成品油、炼油产品及石化产品生产 |

★★☆ |

| 恒力石化 |

152.37 |

89.77% |

主要集中在东北地区 |

炼化、石化以及聚酯新材料全产业链 |

★★★☆ |

| 中化国际 |

541.62 |

63.78% |

全球化布局 |

环氧树脂等多种类石化产品生产 |

★★★ |

| 华鲁恒生 |

131.15 |

71.6% |

主要在山东地区 |

主要进行石产品中间体的生产 |

★★★ |

| 桐昆股份 |

458.3 |

34.01% |

集中在浙江省 |

主要进行石化产品PTA的生产 |

★★★☆ |

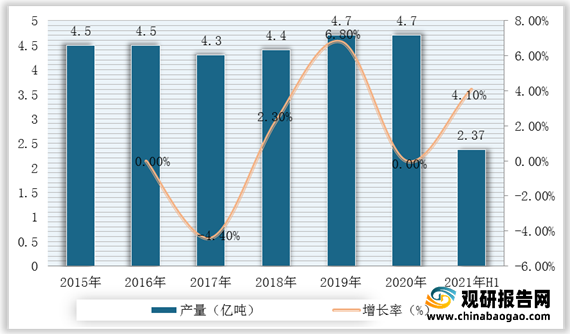

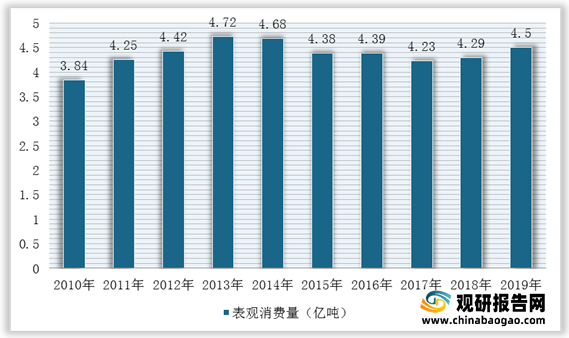

(2)焦化

近年来,我国焦化行业经过几年的调整分化、优胜劣汰,焦市场依然呈产能过剩状态。根据数据显示,2019年全国焦炭产量4.71亿吨,同比增长5%,消费量仅4.50亿吨;截止2021上半年焦炭产量为2.37亿吨,同比增长4.1%。

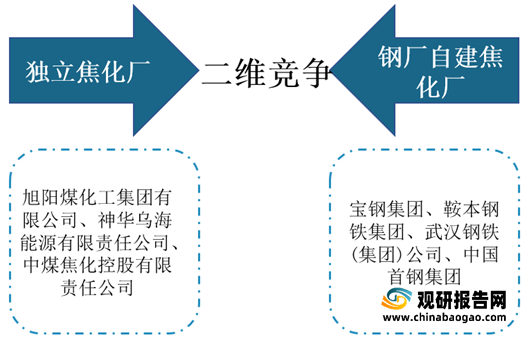

在市场竞争方面,我国焦化行业产业集中度不高,属完全竞争市场,而竞争格局主要是独立焦化厂和钢厂自建焦化厂二维竞争,同时,市场上也存有部分矿务局投资建设焦化厂。

二、纯苯行业产业链中游

1.纯苯行业市场现状

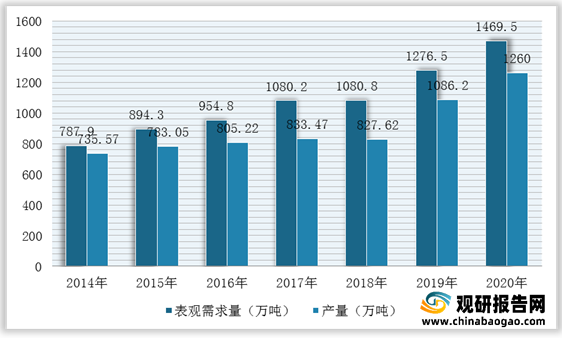

近年来,随着芳烃产业快速发展以及技术的不断成熟,我国纯苯产能大幅增长,产品质量提升,需求量持续上升。观研报告网发布的资料显示,2020年我国纯苯产量为1260万吨,同比增长16%,需求量为1469.5万吨,同比增长15.1%。由此可见,我国纯苯行业处于供应偏紧、供不应求局面。

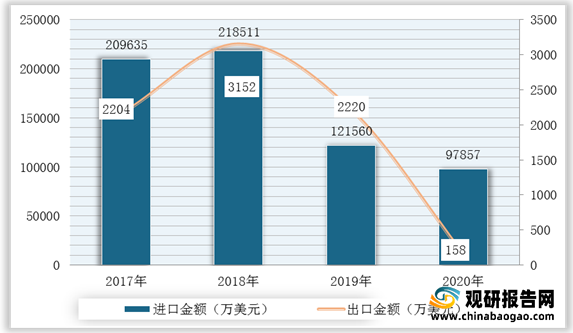

与此同时,由于纯苯行业供需缺口不断扩大,对进口依存度也较高。根据数据显示,2020年我国纯苯进口数量为2097878吨,同比增长8.2%,出口数量为3054吨,同比下降91.5%;进口金额为97857万美元,同比下降19.5%,出口金额为158万美元,同比下降92.9%。

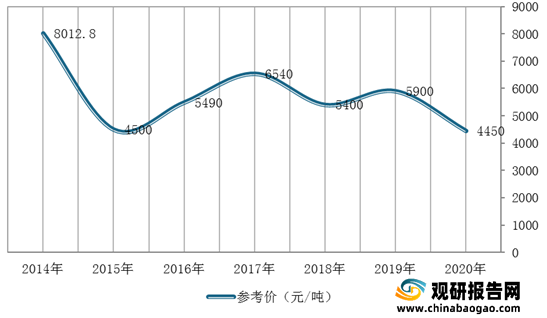

不过,随着纯苯下游行业保持着较高的景气度,其开工率高,市场参考价整体维持在5000元/吨,2020年纯苯参考价为4450元/吨。

2.纯苯行业竞争格局

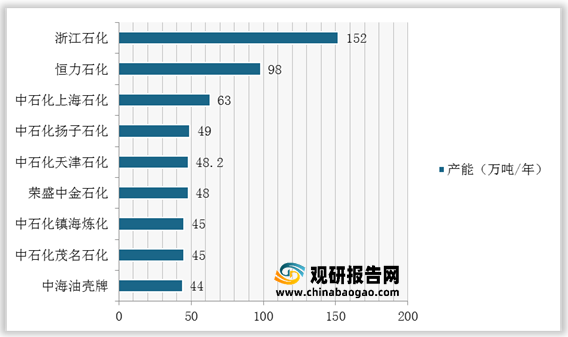

目前,我国纯苯生产企业已超过100余家,其中年产能20万吨以上的企业约有20多家,但主要集中在中国石油与中国石化两大集团。从产能分布来看,浙江石化纯苯产能最高,达到152万吨/年,其次是恒力石化,纯苯产能为98万吨/年。

1.纯苯行业产业链下游

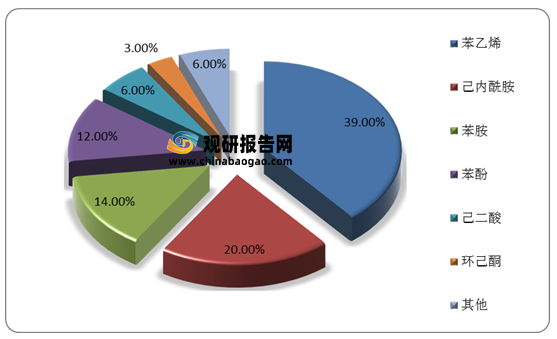

我国纯苯行业产业链较为完善,下游衍生领域极其广泛,主要包括苯乙烯、己内酰胺、苯酚、MDI、己二酸、苯胺、氯苯、硝基苯及顺酐等,其中最大的下游产品是苯乙烯,占比39%左右。

(1)苯乙烯

2016-2020年,我国苯乙烯产能呈现稳步增长趋势,复合增长率为7.9%。根据数据显示,截至2020年年底,我国共有48家苯乙烯生产厂家、60条生产线,总产能1197万吨,同比增长29%。我国苯乙烯进入新一轮扩能周期,2021年约有541万吨新增产能投放,这也说明了我国纯苯行业下游需求将大幅增加。

| 企业名称 |

产能(万吨/年) |

计划投产时间 |

| 安徽嘉玺 |

35 |

1月28日投产 |

| 中海壳牌二期 |

70 |

3月21日产出合格品 |

| 中化泉州 |

45 |

3月24日产出合格品 |

| 华泰盛富 |

45 |

5月6日产出合格品 |

| 中化弘润 |

12 |

5月底 |

| 古雷石化 |

60 |

6-7月份 |

| 天津渤化 |

45 |

三季度 |

| 中信国安 |

20 |

8-9月 |

| 洛阳石化 |

12 |

9-10月 |

| 利华益 |

72 |

10月 |

| 烟台万华 |

65 |

10月 |

| 浙石化二期 |

60 |

年底 |

| 总计 |

541 |

|

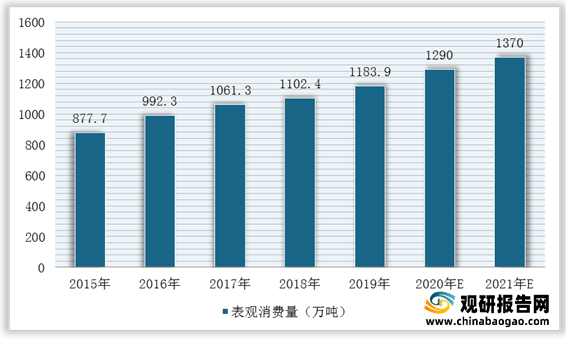

而在苯乙烯下游需求市场,2020年我国苯乙烯消费量在1290万吨左右。与此同时,从2021年苯乙烯下游行业新增产能计划表来看,今年将新增产能共计469万吨,折合需求量新增约76万吨,其中PS投产较多,消费量预计约在1370万吨。因此,这将大大促进纯苯行业需求大幅增长。

| 产品 |

企业名称 |

产能(万吨/年) |

计划投产时间 |

合计 |

| ABS |

漳州奇美 |

45 |

2021年三季度 |

45 |

| EPS |

安徽嘉玺新材科 |

20 |

2021年5月初投料 |

92 |

| 大连嘉盛新材料 |

12 |

2021年二三季度 |

||

| 宁波龙利钜能新材料(见龙机构) |

20 |

2021年二三季度 |

||

| 青岛壬庚新材料(见龙机构) |

20 |

2021年三季度 |

||

| 江苏昊冠 |

20 |

2021年7月 |

||

| PS |

山东道尔 |

20 |

2021年四季度 |

168 |

| 山东玉皇 |

20 |

2021年三四季度 |

||

| 山东岚化一期 |

10 |

2021年7月 |

||

| 华泰盛富(利万新材料) |

40 |

2021年7月 |

||

| 惠州仁信 |

18 |

2021年四季度 |

||

| 浙江一塑一期 |

40 |

2021年10-11月 |

||

| 海湾化学 |

20 |

2021年底 |

||

| UPR |

淄博凯威尔 |

20 |

2021年2月已投 |

72 |

| 淄博高青飞源 |

12 |

2021年2月已投 |

||

| 新阳科技(漳州) |

15 |

2021年7月份 |

||

| 广东晨宝 |

25 |

2021年7月份 |

||

| SBS |

古雷石化 |

10 |

2021年8月份 |

25 |

| SBL |

福建亮晶晶 |

15 |

2021年三季度 |

|

| 聚醚 |

蓝星东大 |

30 |

2021年5月已开,原25关停 |

67 |

| 山东隆华 |

16 |

5月26日开车 |

||

| 滨州佳化 |

10 |

二季度 |

||

| 天津三石化 |

5 |

年底 |

||

| 福建天骄 |

6 |

5月 |

||

| 合计 |

469 |

|||

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。