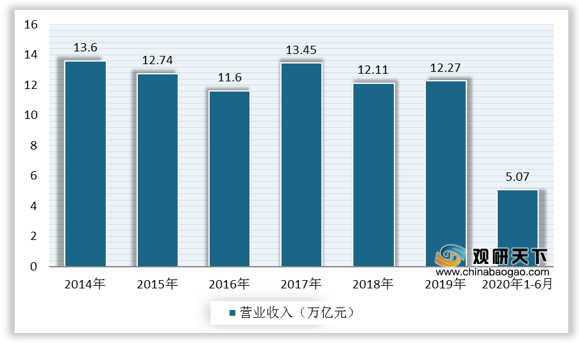

上游方面:染料行业的核心原材料来自煤化工行业的精蒽和石化行业的合成蒽醌。石化行业在国民经济中占有举足轻重的地位,发展较为平稳,2019年中国石化行业营业收入12.27万亿元,同比增长1.3%。2020年上半年,受疫情影响,中国石油和化工行业经济运行总体下滑,营业收入为5.07万亿元,同比下降11.9%。

现阶段,染料行业上游相关企业主要有山东神工化工集团股份有限公司、江苏润江精细化工有限公司、河北超垚润化工有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 山东神工化工集团股份有限公司 |

合成蒽醌及系列产品、三氯化铝、盐酸、次氯酸钠等 |

产品优势:产品远销美国、加拿大、巴西、荷兰、瑞典、挪威、澳大利亚、土耳其、印度、香港、东南亚等十多个国家和地区,在国际上享有盛誉,其主产品合成蒽醌出口占北美市场的60%,被定为免检产品 |

| 质量管理优势:率先在国内同行业中通过了质量、环境管理体系,清洁生产审核三大硬件认证和省级安全标准化验收,并被枣庄市委市政府授予:“环境保护工作先进企业” |

||

| 技术优势:为国家级高新技术企业,连年被授予枣庄市“出口创汇明星企业”,省级“重合同、守信用”企业和山东省“化工行业利税总额前100家企业” |

||

| 江苏润江精细化工有限公司 |

咔唑、精蒽生产、销售,氧化蒽醌生产、销售等 |

基础设施配套齐全:公司拥有先进的氧化蒽醌和精制咔唑生产设备5套,年产蒽醌3600吨,精制咔唑500吨 |

| 产品质量优势:产品以质量过硬和信誉优良赢得了广大用户的认可,畅销全国多个省市,而且远销欧美、日本等国家和地区,在国际化工市场上享有较高声誉 |

||

| 河北超垚润化工有限公司 |

取得许可证后的氧化蒽醌生产销售及进出口贸易(依法须经批准的项目,经相关部门批准后方可开展经营活动)等 |

生产投入优势:公司建有八条“氧化蒽醌”生产线,总投资近3000万元 |

| 规模优势:年生产蒽醌达3000吨以上,是目前国内氧化工艺生产蒽醌产品成规模化、率先采用DCS自动化控制技术的生产厂家 |

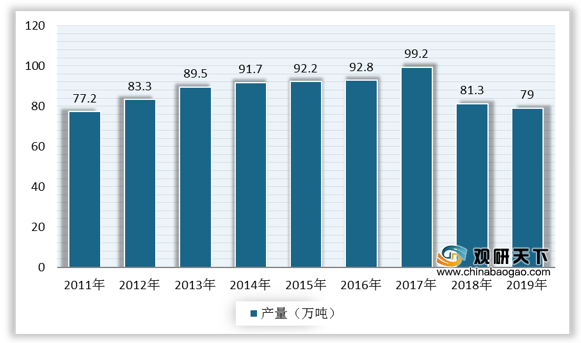

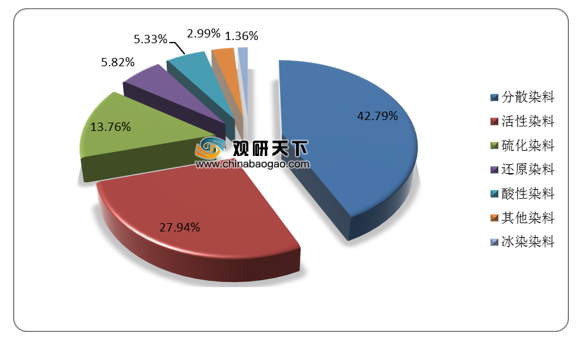

中游方面:目前,中国已经成为世界最大的染料生产和供应国家,占到全球70%以上,2019年我国染料年产量79万吨。中国当前生产的染料品种大约有600多种,其中分散染料、活性染料、硫化染料、还原染料、酸性染料等是主要产品类别。数据显示,2019年,我国分散染料产量最多,占全部染料比重的42.79%,其次是活性染料,产量占比27.94%。

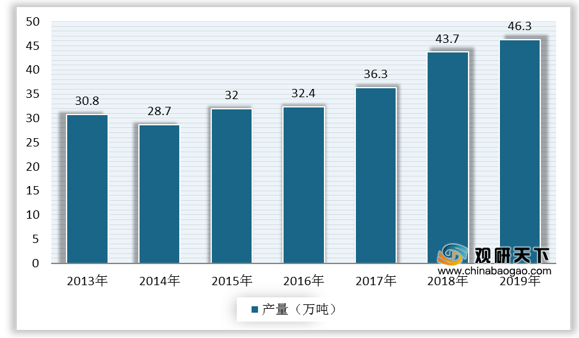

染料中间体发展与染料制造业发展密切相关,据统计数据显示,2019年我国染料中间体产量增长到46.30万吨。

现阶段,染料行业相关企业主要有浙江吉华集团股份有限公司、浙江龙盛集团股份有限公司、浙江闰土股份有限公司、扬州日兴生物科技股份有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 浙江吉华集团股份有限公司 |

染料、染料中间体及其他化工产品的研发、生产和销售 |

全产业链优势:公司系大型的染料及染料中间体生产企业,具有从基础原料、能源到配套中间体直至“三废”处理较为完整的产业链 |

| 技术研发优势:公司下属子公司江苏吉华、吉华江东、吉华材料均系高新技术企业。其中,江苏吉华还被评为第一批“江苏省重点企业研发机构” |

||

| 区位优势:公司所在的浙江、江苏两省,地处长江三角洲地区,经济发达,交通便捷,是我国主要的纺织品产区,也是我国印染布的生产基地。区域内,大小印染企业林立,浙江、江苏两省的印染布产量常年占据全国产量的三分之二以上 |

||

| 浙江龙盛集团股份有限公司 |

染料及助剂、化工产品的技术开发、技术转让、技术咨询服务、生产、销售(化学危险品凭许可证经营);上述产品的原辅材料、机械设备、仪器仪表及零配件、包装制品的销售等 |

行业地位优势:公司已成为全球最大的纺织用化学品生产服务商,全球拥有超过年产30万吨染料产能和年产10万吨助剂产能,在全球市场中列居首位 |

| 技术研发优势:公司拥有全球完整的产品开发、工艺开发、颜色应用服务(CSI)、可持续发展解决方案技术研发体系,拥有近1900项专利。公司被国家知识产权局成功认定为“国家知识产权优势企业”称号 |

||

| 产业链延伸优势:公司已由单一染料产品向其他特殊化学品延伸,以一体化技术为核心向相关中间体如间苯二酚、对苯二胺、间氨基苯酚的生产拓展,扩大产能和市场份额;开发还原物等芳胺类中间体品种,整合和延伸染料供应链上游,强化战略性中间体原料的控制地位,从而进一步提升公司染料产品的主导权,同时对同行企业产生一定的制约作用 |

||

| 浙江闰土股份有限公司 |

纺织染料、印染助剂和化工原料的研发、生产和销售 |

品牌优势:公司的“闰土”商标、“瑞华素”商标被国家工商行政管理总局认定为“中国驰名商标”。“闰土”牌分散染料、活性染料为浙江名牌产品,“闰土”商号为浙江省知名商号,“闰土”品牌被评为浙江省出口名牌。“瑞华”商号被命名为浙江省知名商号 |

| 规模化优势和市场渠道优势:公司染料年总产能近21万吨,产品销售市场占有率继续稳居国内染料市场份额前二位。公司销售渠道及销售网络遍布全国,并且经过多年历练打造了一支拥有较强客户服务能力和市场拓展能力的优秀营销团队 |

||

| 产业链完整优势:目前公司染料产业体系已形成了从热电、蒸汽、氯气、烧碱,到中间体、滤饼、染料等完善的产业链 |

||

| 扬州日兴生物科技股份有限公司 |

蒽醌类产品、氨糖类产品及其他精细化工产品研发、生产和销售,主要为染料中间体、分散染料、氨基葡萄糖三大主要产品系列 |

产品质量优势:先后通过了环境管理体系ISO14001:2004、职业健康安全管理体系OHSAS18001:2007、质量管理体系ISO9001:2008等体系认证 |

| 研发技术优势:公司持续进行研发投入,已建立了一整套包括研发队伍建设、科技项目管理、知识产权保护、技术保密以及研发人员绩效考核管理等在内的研发运行机制,多个产品被认定为江苏省高新技术产品 |

||

| 管理优势:公司高度重视安全生产和环境保护工作,从组织架构设置、专职人员安排、相关制度建立、日常工作监督和反馈等方面,均进行了持续的优化,积累了丰富的管理经验 |

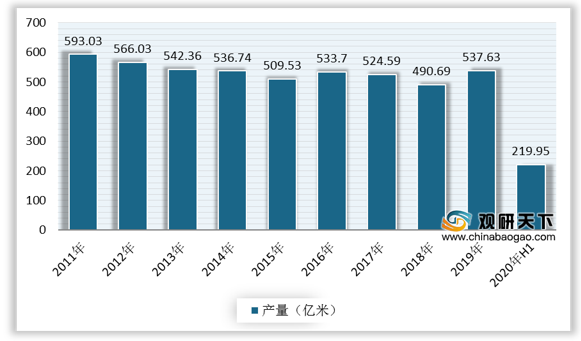

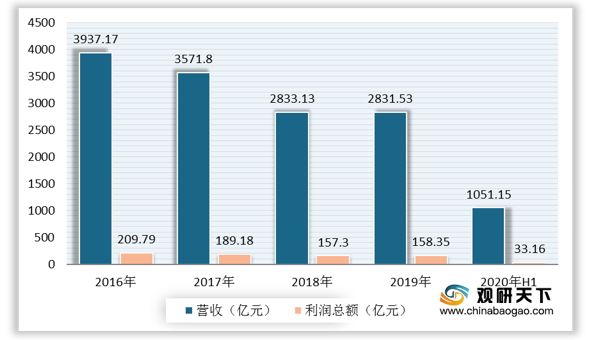

下游方面:印染行业为染料的直接下游行业,对染料需求较大。数据显示,截至2020年上半年,中国规模以上印染企业印染布产量219.95亿米,同比减少12.04%;实现主营业务收入1051.15亿元,同比减少21.81%;实现利润总额33.16亿元,同比大幅减少41.46%。

现阶段,染料行业下游相关企业主要有华纺股份有限公司、鲁泰纺织股份有限公司、青岛凤凰印染有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 华纺股份有限公司 |

纺织、印染、家纺成品、服装、热电、房地产及金融和信息服务等 |

研发技术优势:先后获滨州市专利奖2项,中国质量评价协会科技创新奖卓越领导者奖一项、成果奖一项、产品奖一项,中国纺织工业联合会科学技术进步奖一项,获得2015年香港桑麻纺织科技奖二等奖一项,中国纺织工业联合会“全国纺织行业技能人才培育突出贡献奖” |

| 品牌优势:“蓝铂”品牌相继获得“中国最具优良品质儿童家纺大奖”、“中国最具科技创新家纺品牌”、“山东省名牌”等荣誉。此外,服装公司设计的校服系列,获得全国“2015年最美校服”称号 |

||

| 网络优势:自2012年开始,公司正式开启电子商务营销模式。公司设立了滨州华创网络科技有限公司,搭建了“华创迅采”电子采购公共运营平台,专注于“采购管理+IT实现”服务模式,为采购企业与供应商提供一个公开、公平、公正的共赢采购服务平台 |

||

| 鲁泰纺织股份有限公司 |

纱线、面料、衬衫、西服、大衣等纺织品、服装及饰品的设计、研发、生产和销售;纺织品及服装检测 |

完整的产业链和国际化布局:公司拥有棉花种植、纺纱、漂染、织布、后整理,直至成衣制造的完整产业链,并因此拥有高档色织布生产各环节的成本优势。公司已在柬埔寨、缅甸、越南等国建设生产基地,在意大利成立了设计机构、在美国设立了市场服务机构,充分发挥国际资源优势,实现国际化产业布局,巩固公司国际色织面料生产的龙头地位 |

| 良好的综合管理能力:通过了ISO9000质量管理体系、ISO14000环境管理体系、OHSAS18000职业健康安全管理体系、SA8000社会责任管理体系、WRAP:1999环球服装生产社会责任标准、C-TPAT:2004反恐标准、OE100和GOTS有机棉体系的认证以及CNAS国家实验室认可 |

||

| 较强的研发能力:公司坚持自主创新,依托国家级企业技术中心、国家级引智示范基地和国家色织面料研发基地、山东省工程技术研究中心等技术平台,加强与科研院所、高校、战略客户和重要供应商的技术合作 |

||

| 青岛凤凰印染有限公司 |

印染布、服装,缝纫制品和深加工产品的生产销售;销售印染助剂 |

技术与销售网络优势:拥有市级技术中心和三个生产基地,建立了完善、独立的销售网络,有自营进出口权,产品遍及非洲、欧洲二十多个国家 |

| 品牌优势:公司拥有自主品牌和多项技术,凤凰商标在国内及非洲知识产权组织、欧盟进行注册。凤凰产品先后荣获青岛市品牌、青岛市商标、山东省品牌、山东省培育和发展的出口品牌,被中国印染行业协会授予“中国蜡染布研发生产基地”称号 |

||

| 质量优势:通过ISO9001、ISO14001、OHSAS18001管理体系认证,众多科技创新成果在省市及全国获奖。由凤凰公司自主制定的《纯棉真蜡防印花布质量标准》2008年被认定为国家行业标准 |

相关行业分析报告参考《2020年中国染料市场调研报告-市场现状与发展战略评估》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。