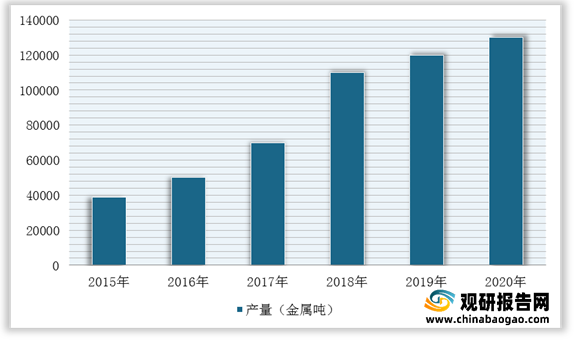

根据观研报告网发布的《2021年中国硫酸镍市场调研报告-市场深度分析与未来前景研究》显示。2015-2020年,我国硫酸钾年产量稳定增长。根据数据显示,2020年我国硫酸镍产量60万吨(折镍金属量13万吨),其中由原生物料生产的硫酸镍产量为6.4万吨,镍豆溶解生产的硫酸镍产量3万吨,废料生产的量为3.7万吨。

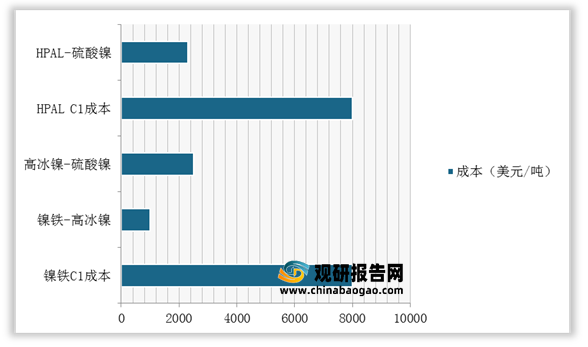

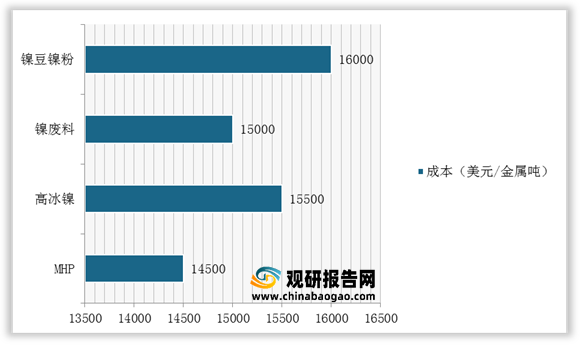

具体从原料生产成本来看,使用红土镍湿法中间品MHP生产硫酸镍最具成本优势,成本为14500美元/金属吨;溶解镍豆、镍粉生产硫酸镍成本最高,为16000美元/金属吨,高冰镍生产硫酸镍成本介于两者之间,为15500美元/金属吨。

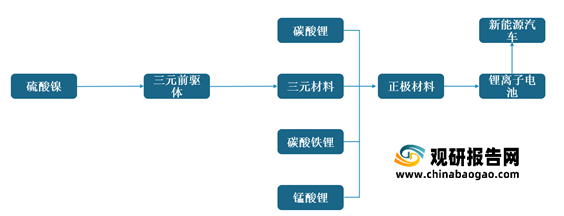

目前,我国硫酸镍主要应用于电镀行业和电池行业,是电镀镍和化学镍的主要镍盐。近年来,随着动力电池三元正极材料需求大增以及电池高镍化,硫酸镍在电池工业的需求呈现爆发式增长。

| 工业领域 |

具体应用 |

| 电池工业 |

球形氢氧化镍(NC,镍氢、镍镉二次电池正极材料的原料)、镍钴铝氢氧化物(NCA,俗称镍钴铝三元前驱体)、镍钴锰氢氧化物(NCM,俗称镍钴锰三元前驱体) |

| 电镀工业 |

电镀镍和化学镍的主要镍盐以及镍离子的来源 |

| 化学工业 |

硬化油生产中油脂加氢的催化剂 |

| 医药工业 |

生产维生素C中氧化反应的催化剂 |

| 无机工业 |

硫酸镍铵、氯化镍、碳酸镍等镍盐的原料 |

| 印染工业 |

生产酞青素艳蓝络合剂和用作还原染料的媒染剂 |

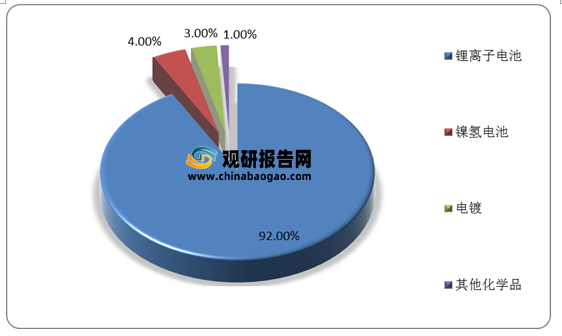

受三元正极材料高镍化带动,硫酸镍将是镍需求中增速最快的部分。数据显示,2020年全球硫酸镍需求折合镍金属量为17.3万吨,其中55%用于锂离子电池,其次是镍氢电池和电镀等领域。随着锂离子电池用镍激增,到2030年锂离子电池将占到硫酸镍需求的92%。

那为什么硫酸镍在锂电池领域需求大呢?由于镍是过渡金属元素,具有独特的核外电子结构,电池反应中,当锂离子脱出时过渡金属镍发生变价来达到荷电平衡。因此,通过提高镍含量来提高三元正极材料的可逆容量是必然发展趋势。

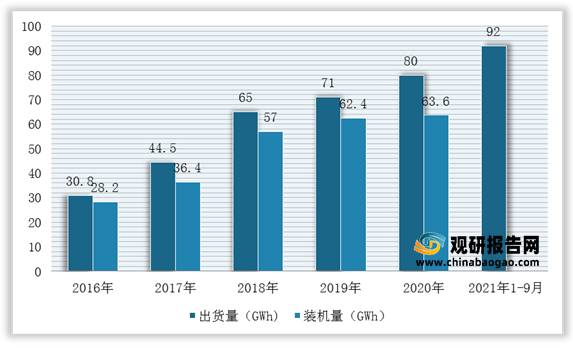

观研报告网发布的资料显示,展望未来,随着国内外新能源终端市场恢复超预期,对动力锂电池需求量持续上升,正极材料对硫酸镍需求量也将加速增长。根据数据显示,2020年我国动力电池出货量为80GWh,同比增长13%;2021年1-9月,我国动力电池装车量累计92.0GWh,同比增长169.1%。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。