植物提取物是指采用适当的溶剂或方法,经过物理、化学提取、分离工序,定向获取和浓集植物中的某一种或多种有效成分且不改变其有效成分结构,最终所形成的产品。

根据观研报告网发布的《2021年中国植物提取物行业分析报告-产业规模与发展规划趋势》显示。目前,进入工业化提取的种类超过300种,按照有效成分的含量可以分为有效单体提取物、标准提取物和比率提取物三类;按成分分为酸、多酚、多糖、黄酮、生物碱等;按产品形态可分为植物油、浸膏、粉、晶状体等;按用途又可分为天然色素制品、中药提取物制品、提取物制品类和浓缩制品类。植物提取物是重要的中间体产品,目前已广泛应用于食品饮料、调味品、医药、保健品、营养补充剂、化妆品、饲料添加剂等行业。

| 分类标准 |

类别 |

| 有效成分的含量 |

有效单体提取物、标准提取物和比率提取物 |

| 成分 |

酸、多酚、多糖、黄酮、生物碱 |

| 产品形态 |

植物油、浸膏、粉、晶状体 |

| 用途 |

天然色素制品、中药提取物制品、提取物制品类和浓缩制品类 |

二、我国植物提取行业出口规模分析

自20世纪80年代以来,人类“崇尚天然,回归自然”的呼声越来越高,植物提取行业作为一个新兴的行业,在欧美国家率先兴起。凭借丰富的植物资源优势,我国植物提取行业从1990年代开始起步,越来越多的中国企业开始出口植物提取物至欧美国家。

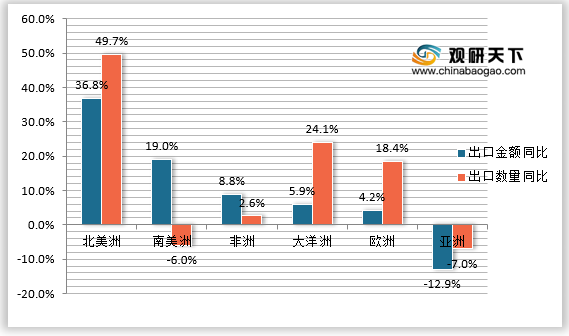

随着人类生活水平的提高,回归自然的理念不断增强,食品、医药、保健品和化妆品等日益趋向绿色、天然、无污染的产品,植物提取物在国内外均有巨大的发展空间和市场前景。据国外权威机构分析,预计到2025年全球植物提取物市场规模将达到594亿美元。中国作为重要的植物提取物出口国,在疫情期间仍取得了不错的增长率,尤其是对美国市场出口额出现了大幅增长。

在下游行业需求中,医药行业需求占比最大,其次为食品、化妆品行业。2018年我国植物提取物应用于医药/食品/化妆品/其他占比分别为45.23%/25%/22.63%/7.14%。

美国植物提取物市场需求旺盛,从趋势来看,美国市场增长动力充足,市场增长率将保持在8-10%左右。

三、行业现状分析

植物提取物行业作为大健康产业的细分产业,仍是一个处于成长阶段的新兴行业。目前来说,我国植物提取行业市场化程度高,行业内企业数量众多,但规模大小不一,产业集中程度普遍较低。植物提取物的品种众多,进入工业提取的品种有300多个,单个品种的市场规模约在千万至几十亿元范围。由于单个品种的市场规模不大,在各个单品所处的市场中,具备综合实力的企业较少,龙头企业凭借规模、技术、管理等优势,可以快速提高市场份额,越来越多的单品逐渐进入垄断竞争或寡头垄断的市场格局。

目前我国从事植物提取行业的企业超过2000家,多数企业规模较小,技术及管理水平较低,生产销售的品种少,行业集中度低。随着行业监管的健全、植物提取物标准的规范、以及消费者对品质要求的提高,植物提取行业逐步摆脱低门槛的无序竞争,进入依靠品质、技术驱动的良性发展阶段,品牌信誉良好、技术创新能力强、资金实力雄厚的龙头企业将在竞争中脱颖而出,持续提高市场占有率,引领行业健康可持续发展。

由于依赖于植物原料的获取,因此呈现出一定的区域性、季节性和周期性特征,上游原料价格的周期性变化对产品价格有较大影响。近年来,随着健康消费需求的持续增加,且日趋个性化、多元化和多层次性。

对于植物提取行业的龙头企业,由于受到单品市场规模较小的制约,寻求多品种发展是必然的选择。各企业根据自身积累的原料、技术、规模或客户资源的优势,积极开发新品种或新业务,发展出两种主要的成长模式:

(1)以完善的采购及销售网络为核心优势,为客户提供一站式植物提取物产品服务,产品线丰富,可生产数十个甚至数百个品种;

(2)以技术研发及工业化生产能力为核心优势,为客户提供品质稳定、高性价比的产品,产品线聚焦数个大单品。目前晨光生物已成为国内植物提取行业规模最大的上市公司,在全球植物提取行业位居第一梯队,逐渐追赶或超越Frutarom(以色列)、Kalsec(美国)、Synthite(印度)、Lycored(以色列)等国外植提龙头企业。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。