1、热熔粘接材料行业产业链上游现状

热熔粘接材料上游行业为原材料,主要包括EVA等石化原材料行业。石化市场总体规模较大,热熔胶行业所使用的基础树脂、助剂等主要原材料与石油价格存在一定的相关性。

(1)石化行业

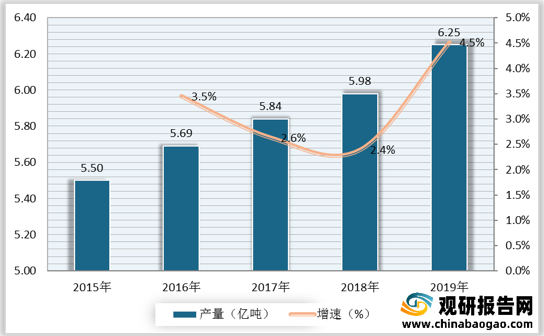

我国石化产业取得了长足发展,主要产品产量不断上升。2015-2019年全国主要化学品总产量整体不断上升。数据显示,2018年,我国主要化学品总产量为5.98亿吨,较上年同比增长2.4%;2019年,我国主要化学品总产量为6.25亿吨,较上年同比增长4.5%。

资料来源:中国石油和化学联合会、观研天下整理

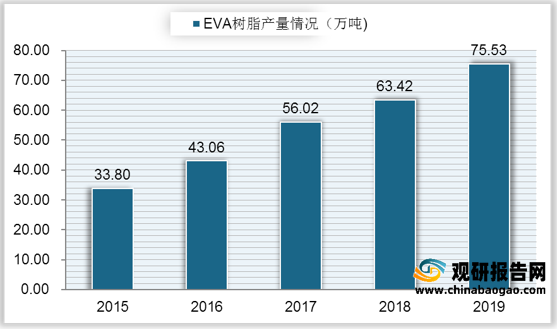

(2)EVA树脂我国EVA树脂产业在过去较长时期内发展较为缓慢,但近年来开始加速。我国EVA树脂行业产量整体呈现快速增长态势,从2015年的33.8万吨增长到2019年的73.53万吨。

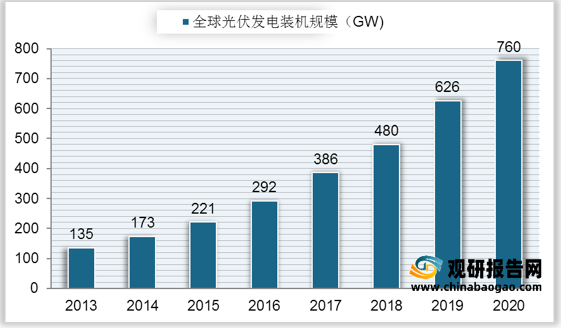

目前,我国EVA树脂行业需求客户主要集中在发泡、光伏胶膜和电缆、涂膜等领域,2019年占比分别为33%、31%、17%、19%。

2、热熔粘接材料行业产业链上游代表企业

现阶段我国热熔粘接材料行业产业链上游代表企业主要有中国石油化工(中石化)、中国石油天然气集团(中石油)、台塑集团、LG集团(LG化学)、韩华集团等。

| 企业 |

优势分析 |

| 中石化 |

规模优势:中国石化集团是中国最大的成品油和石化产品供应商、世界第一大炼油公司。在全球制造商集团发布的2017年《全球制造业500强》排行榜中,中国石化集团位居第1名。中石化是中国最大的石化产品生产商和经销商,石化生产厂遍布中国东部、中部及南部等经济、市场发达地区,生产和销售各类石化产品,包括中间石化产品、合成树脂、合纤原料及聚合物、合成纤维、合成橡胶和化肥。 |

| 经营范围优势:公司主营业务范围广,包括实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;煤炭生产、销售、储存、运输;石油炼制;成品油储存、运输、批发和零售;石油化工、天然气化工、煤化工及其他化工产品的生产、销售、储存、运输;新能源、地热等能源产品的生产、销售、储存、运输;石油石化工程的勘探、设计、咨询、施工、安装;石油石化设备检修、维修;机电设备研发、制造与销售;电力、蒸汽、水务和工业气体的生产销售;技术、电子商务及信息、替代能源产品的研究、开发、应用、咨询服务;自营和代理有关商品和技术的进出口;对外工程承包、招标采购、劳务输出;国际化仓储与物流业务等。 |

|

| 中石油 |

创新优势:本公司贯彻落实国家“自主创新、重点跨越、支撑发展、引领未来”的科技发展方针,坚持“主营业务战略驱动、发展目标导向、顶层设计”的发展理念,大力加强以科技攻关、研发组织、条件平台和科技保障为核心的公司“一个整体、两个层次”的科技创新体系建设,公司自主创新有了新的突破,取得了一批新的重大科技成果并推广应用,进一步提升了公司自主创新能力和核心竞争力,公司创新驱动发展作用显著,有力支撑和引领了战略性主营业务的发展。 |

| 产业链优势:本集团坚持稳健发展方针,大力实施资源、市场、国际化和创新四大战略,集中发展油气业务,不断优化业务布局和资产结构,加强产、运、销、储、贸全产业链的市场联动能力,深入开展开源节流降本增效,努力保持生产经营平稳向好,不断提高市场竞争力。 |

|

| 台塑集团 |

产能优势:在塑胶原料制品方面,包括PEV粉、VCM、液碱、盐酸、塑料改质剂、高密度聚乙烯、聚乙烯醋酸乙烯酯/低密度聚乙烯、线性低密度聚乙烯等产品,其中PVC粉年产能一佰三十万一仟公吨,不仅系台湾最大生产厂,若含美国及大陆投资公司年产能达二佰九十二万公吨,是世界上最大PVC粉生产厂之一。配合政府环保政策,碱厂生产方式由水银法改采离子交换膜法,液碱年产能一佰六十万公吨。塑料改质剂是本公司自行研发成功之产品,其中MBS耐冲击改质剂年产能一万九仟七佰公吨、PA加工助剂年产能二万五仟公吨、合计年产能四万四仟七佰公吨,对台湾发展高附加价值产品颇有帮助。高密度聚乙烯年产能五十三万公吨,系国内最大生产厂,聚乙烯醋酸乙烯酯/低密度聚乙烯年产能二十四万公吨,线性低密度聚乙烯年产能二十六万四仟公吨,聚丙烯年产能四十万公吨。高密度聚乙烯年产能五十三万公吨,系台湾最大生产厂,聚乙烯醋酸乙烯酯/低密度聚乙烯年产能二十四万公吨,线性低密度聚乙烯年产能二十六万四仟公吨,聚丙烯年产能四十万公吨。 |

| 产业规模优势:是台湾最大的民营制造业集团之一,旗下有30多家分公司与海外公司,2010年总营收2万1850亿约折合4540亿人民币,为台湾第二大民营企业,在台湾石化界及整个企业界具有举足轻重的地位。在台湾投资3000亿元台币兴建跨世纪的"六轻"工程,在美国投资数10亿美元,建立了庞大的石化工业基础。并于越南投资220亿美元,建设亚洲第二大钢铁厂。 |

|

| LG集团(LG化学) |

市场竞争优势:是领导世界产业发展的国际性企业集团,旗下子公司LG化学是韩国最具代表性的化学企业。通过一流品质的化工新材料,为产业发展做出贡献。从乙烯、丙烯等基础原料,到PE、ABS、合成橡胶等下游产品,构筑垂直一体化体系。以高附加值产品为中心强化事业结构,集中培养碳纳米管等未来新材料,不断强化在全球市场上的竞争力。 |

| 业务优势:信息电子素材、石油化学、产业材料LG化学有限企业,无论从其规模还是经营业绩而言,都是韩国化工企业的领头羊。它是一家垂直型综合性化工企业,出产范围十分广泛,包含石化产品和高附加值塑料、地板和汽车零部件。它同时还将专业技术应用于高科技电子材料,诸如二次电池、液晶显示器(TFT-LCD)及其它显示材料。LG化学的年销售额达到4.3万亿韩元,拥有本地员工8,000多人。LG化学计划通过巩固其在国内市场的领导地位,开拓海外先进业务,来实现旨在可持续进展的稳定增长。 |

|

| 韩华集团 |

技术优势:韩国著名财团,韩国十大财团之一。韩华石油化学正在实行 “Global

Chemical Leader 2015”的中长期远景,积极开发新原料、太阳能等新生能源,同时集中攻略海外市场,正跃进为全球化化工先驱企业。韩华L&C作为建筑材料、汽车配件、电子材料等多种领域的生活文化企业,朝着“具备国际竞争力量的高附加价值材料加工专业企业”的目标不断发展与变化。 |

| 营销优势:全球业务网络遍布欧洲、美国、中国、东南亚和中东等地,以其在工业制造、建筑地产、金融保险、能源开发等领域积累的竞争优势为基础,不断开辟新的海外市场,在强化航空宇宙事业等新的未来发展动力的同时,将核心力量集中于海外资源开发领域。 |

二、热熔粘接材料行业产业链中游

1、热熔粘接材料行业产业链中游现状

我国热熔粘接材料行业产业链中游是可熔性粘合剂产品,主要包括功能性聚烯烃热熔胶粒及热熔胶膜。

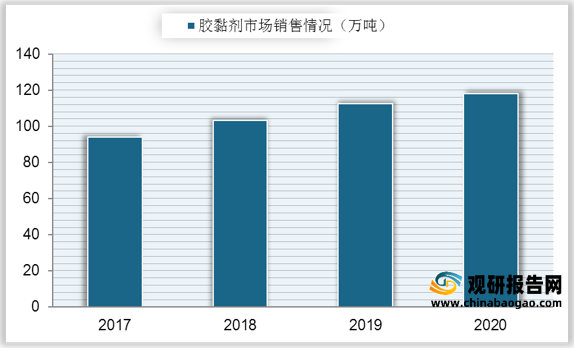

近年来随着工业规模不断提高、工业发展水平的不断进步,胶粘剂的产量、销售额不断增长。数据显示,2012年至2019年我国胶粘剂产量年均增速6.7%,胶粘剂销售额年均增速3.0%。2019年度,我国胶粘剂总产量881.9万吨,市场规模近900亿元。预计2019-2025年产量平均增速7.4%,销售额平均增速7.5%,2025年胶粘剂市场规模预计达1,350万吨。

热熔粘接材料作为胶粘剂的主要品种之一,粘接力强、耐候性好,相比传统液体型胶粘剂具备更高的环保性能,在全球市场中得到广泛使用。根据中国胶粘剂和胶粘带工业协会统计,我国2020年熔胶市场总销售量为117.83万吨,较2017年年均复合增长率达7.85%。

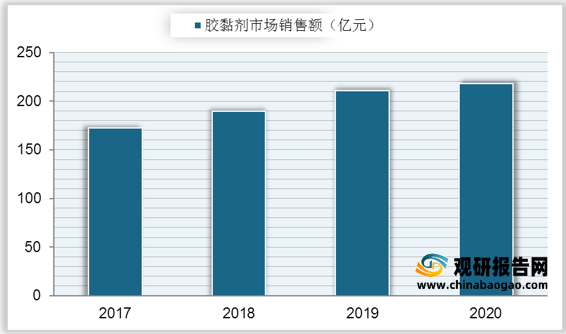

根据中国胶粘剂和胶粘带工业协会统计,2020年我国热熔胶总销售额为218.14亿元,较2017年年均复合增长率达8.18%。

2、热熔粘接材料行业产业链中游代表企业

现阶段,我国热熔粘接材料行业产业链中游国外代表企业主要有美国杜邦、北欧化工(Borealis)、日本三井化学(Mitsui Chemicals)等,国内企业代表有海优新材、福斯特和东方日升等。

| 企业 |

优势分析 |

|

| 国外 |

美国杜邦 |

产业规模优势:美国杜邦公司位居世界化学工业界第一名的国际跨国化工公司。凭借创新的产品、材料和服务,为全球市场提供世界级的科学和工程能力,协助应对各种全球性挑战,包括为全球各地的人们提供充足健康的食物、减少对化石燃料的依赖,以及保护生命与环境,让全球各地的人们生活得更美好、更安全和更健康。杜邦公司的业务遍及全球90多个国家和地区,以广泛的创新产品和服务涉及农业与食品、楼宇与建筑、通讯和交通、能源与生物应用科技等众多领域。 |

| 业务优势:在全球70个国家经营业务,共有员工79,000多人。全世界遍布70个国家开展业务,有135个生产和加工设施。在美国有40多个研发及客户服务实验室,在11个国家有超过35个的实验室。 |

||

| 北欧化工(Borealis) |

技术优势:是一个领先的创新和增值塑料解决方案的供应商。凭借在聚乙烯(PE)和聚丙烯(PP)业务领域40多年的经验,北欧化工专注于开发管道系统、能源和通信电缆、汽车和高级包装市场。Borealis在欧洲拥有很强实力,在中东和亚太地区通过博禄Borouge(Borealis与阿布扎比国家石油公司(ADNOC)的合资企业)不断发展。Borstar®是Borealis专有技术,支持各种不同的PE和PP产品。 |

|

| 日本三井化学(Mitsui Chemicals) |

市场优势:公司主要从事基本石化原料、合纤原料、基础化学品、合成树脂、化学品、功能性产品,精细化学品、许可证等业务。年销售额7200多亿日元。按品种构成基础原料1000亿日元,约占13.9%;基础化学品1800亿日元,约占25%:化学品1100亿日元,占15.3%:功能化学品700亿日元,占9.7%:精细化学品600亿日元,占8.3%:其它500亿日元,占6.9%:按国内外比重计,日本国内占81.8%,海外占18.2%。由于合并效应,三井化学的苯酚生产能力已达53万吨/年,在日本居第一位,独占日本国内市场份额的56%:占世界市场的10%,居第二位。 |

|

| 国内 |

海优新材 |

技术优势:公司已授权发明专利14项、授权实用新型专利68项,并有40余项申请中发明专利。在光伏组件封装用胶膜领域,目前已经形成了包括抗PID的EVA胶膜技术及专用设备结构技术、电子束辐照预交联EVA胶膜技术、POE胶膜技术、通过胶膜改进提高组件发电效率技术、呈现清晰图案的夹层玻璃技术、用于夹层玻璃的复合胶膜技术、UV交联固化的新型光学胶膜技术、新型无卤透明背板技术及背板提高反射率技术等在内的核心技术。 |

| 人才优势:公司的核心团队由多名具备行业多年研发、经营管理与市场经验的资深人士组成,核心团队成员均持有公司股份,与公司利益捆绑一致。公司副董事长兼总经理李民先生主管研发工作,其毕业于上海交通大学应用化学系高分子材料专业,是上海光伏协会认定的高级工程师、荣获上海市领军人才、张江优秀人才及上海市高新技术成果转化先锋人物等荣誉。 |

||

| 福斯特 |

技术研发优势:一直致力于新材料的研发、生产和销售。公司在光伏封装材料领域具备先发优势,并且有能力持续对光伏材料进行技术提升,始终处于技术领先地位。公司的光伏胶膜产品系列丰富,透明EVA胶膜、白色EVA胶膜和POE胶膜产品性能稳定,适用于各类不同技术路线的组件。 |

|

| 研发平台优势:公司建有福斯特新材料研究院,配备先进的实验仪器和检测设备,新增恒温恒湿洁净实验室,具备浙江省重点企业研究院、浙江省光伏封装材料工程技术研究中心、博士后科研工作站、CNAS检测中心等资质。为鼓励创新,公司每年在全公司开展新产品、技术革新及管理创新和合理化建议奖励,针对在新产品和新技术开发过程中做出贡献的人员给与重点奖励,激发研发人员的科研创新动力。 |

||

| 客户资源优势:光伏组件制造商主要通过考量和评估企业综合实力来选择并确定其供应商,准入门槛较高。公司在光伏封装材料领域深耕十余年,凭借优异的产品性能和可靠的产品服务体系,基本实现了国内外主要光伏组件企业的全覆盖,建立了较强的客户资源壁垒。 |

||

| 东方日升 |

研究开发优势:非常重视对技术研发的投入和自主创新能力的提高,公司自获批设立浙江省企业博士后工作站以来,通过引进人才,联合高校和科研院所等方式形成了专业稳定的科研队伍。公司实验室获得中国合格评定国家认可委员会(CNAS)认可证书,具备了按相应认可准则开展检测和校准服务的技术能力。 |

|

| 技术工艺优势:近年来,公司通过不断的技术攻关,形成多项核心技术。公司的技术优势主要体现在太阳能电池片、组件、EVA胶膜生产工艺改造和完善上,相关的重大工艺技术改进主要有:1,清洗工艺,采用湿法黑硅添加剂制绒技术;2,扩散工艺,采用扩散低温掺杂工艺和湿法H2O气扩散技术,有效改善了P-N结,减少“死层”;3,等离子化学气相淀积工艺,采用氢键表面钝化技术和三层膜工艺,提高了太阳能电池片的填充因子和短路电流;4,丝网单次印刷及高温烧结工艺,优化印刷图形及参数;5,全面采用O3臭氧发生器技术及第二代O3臭氧发生器技术,进一步提高电池抗PID能力并降低生产成本 |

||

| 产品质量优势:公司十分重视质量管理,生产和检测设备配置完善。每条生产线均配有完善的全套设备,各条生产线均配置了先进的检测设备。并严格按照ISO9001:2008质量管理体系、ISO14001:2004环境管理体系、OHASAS8001:2007职业健康安全管理体系,德国TUV南德认证、德国TUV北德认证、英国MCS认证、欧盟CE认证、澳大利亚CEC认证、巴西认证、领跑者认证中国金太阳认证、CQC认证以及产品模拟包装运输、抗氨气、盐雾、沙尘等认证;《光伏制造行业规范条件》及光伏领跑者计划等认证规定的标准进行生产,有效地保证了产品的制造质量。 |

||

|

企业 |

优势分析 |

| 唐山海泰新能科技股份有限公司 |

产业链优势:是一家专业从事光伏硅片、电池、组件、电站等生产与开发的高新技术企业,总部座落于河北唐山。2018年,公司设计总产能达到5.5GW,其中国内基地4.5GW、越南工厂1GW,是全国重点光伏企业之一,位列全球新能源企业500强。 |

| 晶科能源股份有限公司 |

业务优势:公司为中国,美国,日本,德国,英国,智利,南非,印度,墨西哥,巴西,阿联酋,意大利,西班牙,法国,比利时以及其他地区的地面电站,商业以及民用客户提供太阳能产品,解决方案和技术服务。 |

| 技术优势:是全球极具创新力的光伏企业。晶科能源拥有垂直一体化的产能,截止至2021年3月31日单晶硅片产能达到约22吉瓦、电池片产能达到约11.5吉瓦,组件产能达到约31吉瓦。 |

|

| 正信光电科技股份有限公司 |

产品成本优势:是光伏行业电站开发商,EPC,电站运营商及组件制造商先驱之一。长期的电站开发建设经验,使公司拥有了一批强大的EPC团队,电站建设能力已达1.1GW,另外,公司采用国际领先全自动组件生产装备,产能已将近2GW,实现人均2MW的生产能力,使正信产品更具成本优势 |

| 阳光能源控股有限公司 |

产业链优势:是东北最大国内排名位于前列的集科研、生产、销售、光伏应用为一体的光伏制造企业。公司现有员工4000余人。生产基地设在辽宁锦州、青海西宁、云南曲靖、江苏盐城,在北京、上海、苏州、台湾、香港、日本均设有办事处。经过十余年的建设与发展,形成硅棒、硅片、电池、组件、光伏应用单晶全产业链垂直一体化经营模式,在行业极具竞争优势。 |

| 海宁日新保护材料实业有限公 司 |

产品优势:专业生产塑料薄膜,保护膜,高分子粘接膜,生产的表面保护膜应用于各种金属装饰材料,幕墙,铝塑板等材料的表面防护。适用于家电产品的表面装饰保护。公司生产的塑料薄膜适用于软包装的基材,保护膜的基材,液体包装膜,封盖膜,农用大棚及其它各种包装。本公司拥有吹塑,复合,印刷,化工合成,涂胶等成套设备,年生产能力达5000吨。 |

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。