| 性能类别 |

主要性能 |

有机颜料 |

无机颜料 |

| 颜色性能 |

品种色谱 |

种类较少、色谱较窄 |

种类较多、色谱较宽 |

| 颜色特性 |

鲜艳度低、暗 |

鲜艳、明亮 |

|

| 着色强度 |

低 |

高 |

|

| 牢固性能 |

耐热稳定性 |

多数较高 |

一般较低,高档品质优良 |

| 耐久性 |

多数品种较高 |

高性能品种优异 |

|

| 耐酸、碱性 |

部分品种变色、分解 |

较好、优良 |

|

| 耐溶剂性 |

优良 |

中等至优良 |

|

| 加工性能 |

专用剂型 |

较少 |

多种商品剂型 |

| 毒性(重金属) |

部分品种较高 |

无毒、低 |

|

| 其他 |

成本 |

较低 |

较高 |

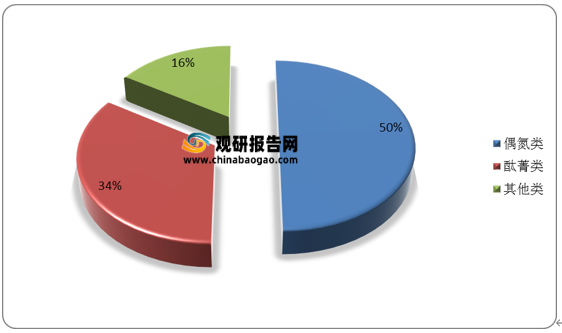

有机颜料品种繁多,可采取不同的方法分类。按颜色分类,有机颜料按色谱不同可分为黄色、橙色、红色、蓝色、绿色颜料等。其中,偶氮类产量占比最高,占比约50%,是最主要的颜料类型。

| 颜料大类 |

主要细分类别 |

| 偶氮类 |

单偶氮类、双偶氮类、偶氮缩合类、苯并咪唑酮类、偶氮色淀类 |

| 酞菁类 |

铜酞菁类、卤代铜酞菁类、酞菁色淀类 |

| 稠环酮类 |

蒽醌类、芘酮类、硫靛类、苝系 |

| 杂环类 |

喹吖啶酮类、吡咯并吡咯二酮类、异吲哚啉酮类、二噁嗪类 |

| 化学结构 |

主要颜色类别 |

| 偶氮类 |

黄色、红色、橙色(橙色主要用于调节色相,通常不单独应用,产量较小) |

| 酞菁类 |

蓝色、绿色 |

| 稠环酮类 |

黄色、红色、橙色、蓝色、绿色 |

| 杂环类 |

黄色、红色、橙色 |

按应用领域分类:有机颜料按应用领域不同可分为油墨用、涂料用、塑料用颜料等,其中油墨是有机颜料最重要的应用领域,占比约为40-50%。

| 应用领域 |

|

油墨 |

涂料 |

塑料 |

| 颜料类别 |

|

经典颜料为主 |

高性能颜料为主 |

高性能和经典颜料兼有 |

| 颜料性能要求 |

透明度 |

高 |

较低 |

较低 |

| 色彩鲜艳度 |

高 |

较低 |

较高 |

|

| 着色力 |

高 |

较高 |

较高 |

|

| 遮盖力 |

较低 |

高 |

较高 |

|

| 耐气候牢度 |

较低 |

高 |

高 |

|

| 耐热性 |

较低 |

较高 |

高 |

|

| 颜料壁垒 |

|

低 |

高 |

处于油墨和涂料之间 |

| 主要颜料的化学结构 |

|

偶氮类、酞菁类,少 量为 杂环类 |

偶氮类中的苯并咪唑酮类及偶氮缩合类、酞菁类、稠环酮类、杂环类 |

偶氮类中的苯并咪唑酮类及偶氮缩合类、酞菁类、杂环类 |

| 应用领域 |

占比 |

| 油墨 |

40-50% |

| 涂料 |

25% |

| 塑料 |

10% |

| 其他 |

15-25% |

近期,国内有机颜料市场利好频出。在市场需求持续上行之时,再迎来两大行业机遇。

一方面,碳中和背景下,涂料产业环保标准提高,高性能有机颜料有望逐步对市场含铅铬等有毒无机颜料形成替代。

随着高分子材料的迅速发展以及人民对生活质量的要求日益提高,对着色剂的应用性能也提出更高的要求,因而带动了各类新型有机颜料的开发与生产。高性能、环保型有机颜料展现出更优异的物理化学特性与安全环保性能,既具有传统偶氮颜料鲜艳、色强高的优点,又能满足中高档涂料、油墨、塑料等领域对耐光性、耐热性、耐溶剂性、安全环保等更高性能的要求。叠加颜料单品价值占比较小,对应需求价格敏感程度较低,有望成为有机颜料发展的趋势。

| 性能 |

高性能有机颜料 |

经典有机颜料 |

| 耐温(℃) |

300 |

200 |

| 耐晒牢度 |

6~8级 |

5级 |

| 耐酸碱性(PH) |

4~10 |

6~8 |

| 抗絮凝特性及使用安全性 |

良好、绿色环保 |

不佳、部分分子含联苯胺结构,有分解出致癌物质可能性 |

| 性能 |

高性能有机颜料 |

经典有机颜料 |

| 耐温(℃) |

250~300 |

200 |

| 耐晒牢度 |

8级 |

5级 |

| 耐酸碱性(PH) |

4~12 |

6~8 |

| 抗断裂性 |

800N |

500N |

| 使用寿命(年) |

5~8 |

3 |

此外,由于经典有机颜料通常面临着热稳定性、耐候性差等问题,而高性能有机颜料绿色环保、牢度性能优良,因此高性能有机颜料越来越受到重视。国家环保政策收紧,客户更加注重环保与健康,利好绿色环保型涂料。目前国家对颜料下游应用领域的环保要求日益严格,行业将向环境友好、低VOCs方向转型,有利于淘汰落后颜料产品,让出市场份额。在需求方面,随着下游消费者环保意识的提升和消费水平的提高,绿色环保颜料的市场有望进一步拓展。考虑到传统的含铅、含铬颜料易对环境与生物造成危害,而高性能有机颜料绿色环保,可作为铅铬颜料的替代品。可以看出,我国当前的环保政策、行业政策与市场偏好都更青睐高性能有机颜料,这将推动我国颜料市场结构逐渐向发达国家靠拢。

| 国家标准名称 |

实施日期 |

| 《木器涂料中有害物质限量》 |

2020-12-01 |

| 《建筑用墙面涂料中有害物质限量》 |

2020-12-01 |

| 《车辆涂料中有害物质限量》 |

2020-12-01 |

| 《工业防护涂料中有害物质限量》 |

2020-12-01 |

| 《胶粘剂挥发性有机化合物(VOCs)含量的限值》 |

2020-12-01 |

| 《油墨中可挥发性有机化合物(VOCs)含量的限值》 |

2021-04-01 |

| 《清洗剂挥发性有机化合物含量限值》 |

2020-12-01 |

| 国家政策名称 |

发布或实施日期 |

相关内容 |

| 《产业发展与转移指导目录(2018年本)》 |

2018-12-20 |

鼓励辽宁省鞍山市承接不含致癌芳胺的染料、颜料和绿色涂料 |

| 《关于提高部分产品出口退税率的公告》 |

2020-03-20 |

有机颜料及制品和部分染料中间体出口退税率提高到了13% |

| 《产业结构调整指导目录(2019年本)》 |

2020-01-01 |

鼓励低VOCs的环境友好型、资源节约型涂料 |

| 《低挥发性有机化合物含量涂料产品技术要求》 |

2018-12-29 |

推动涂料、涂装行业绿色转型 |

| 《重点行业挥发性有机物综合治理方案》 |

2019-06-26 |

要求从源头上减少VOCs:鼓励低VOCs的油墨、涂料、胶粘剂 |

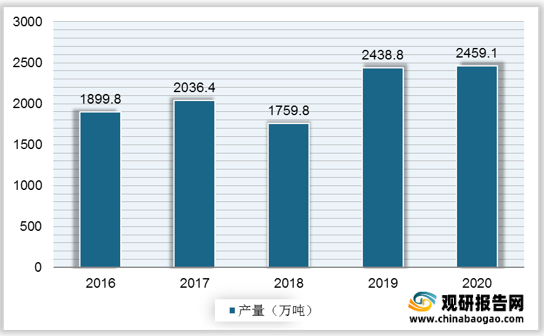

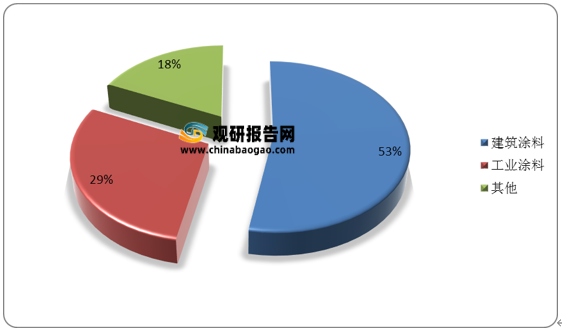

涂料有望成为高性能颜料的重要终端需求。涂料也称油漆,是国民经济中重要的功能材料,2017年我国涂料产量达到2036.4万吨,首次突破2000万吨大关,2020年全国规模以上涂料企业实现总产量2459.1万吨。

| 产品名称 |

代表产品数 |

产能产量 |

主要色区 |

| 吡咯并吡咯二酮(DPP)系列 |

5 个 |

全球超过 10000 吨的年产能 |

橙、黄光红到蓝光红 |

| 喹吖啶酮系列 |

3 个 |

全球超过 8000 吨的年销量 |

从蓝光红到紫红 |

| 二噁嗪系列 |

2 个 |

全球超过 8000 吨产能 |

紫色 |

| 喹酞酮系列 |

1 个 |

是千吨级产品 |

绿光黄 |

| 偶氮缩合系列 |

10 个 |

每年几千吨的市场规模 |

绿光黄到红光蓝及棕色 |

| 苯并咪唑酮系列 |

12 个 |

数千吨级产品 |

红光黄、橙到蓝光红、紫 |

| 苝和芘系列 |

5 个 |

全球约 1000 吨产能 |

橙色、蓝光红 |

| 异吲哚啉酮系列 |

3 个 |

全球超过 2500 吨的产能 |

绿光黄、红光黄和橙色 |

| 异吲哚啉系列 |

2 个 |

全球约 3000 吨的产能 |

绿光黄、红光黄 |

有机颜料诞生至21世纪初,全球有机颜料被四家行业巨头(原瑞士汽巴、科莱恩、巴斯夫、DIC)主导。基于产业配套需求、生产成本优势等因素,全球有机颜料生产逐渐由欧美向以我国为主的亚洲国家转移,形成了目前的三个主要梯队。近期在中国颜料厂商挤压下,国际巨头开始逐步出让市场份额,20 年 DIC 收购巴斯夫全球颜料业务,21 年科莱恩将颜料业务出售给 heubach 和 skcapital,国产替代趋势逐步确立。

|

|

主要公司 |

目前情况 |

| 第一梯队 |

国际巨头巴斯夫、科莱恩、DIC,均配套下游优势业务 |

国际巨头占据高端有机颜料市场份额,巴斯夫集团公司涂料业务(尤其汽车涂料)全球领先,科莱恩集团公司塑料业务全球领先,DIC则是全球领先的油墨厂商,三巨头的颜料业务均配套自身产业,形成了协同优势 |

| 第二梯队 |

百合花、先尼科、七彩化学、常州北美、胜达化工、山东阳光等规模性国内厂商为主 |

在高性能颜料领域,百合花、先尼科处于领先地位;在经典颜料领域,百合花、常州北美、胜达化工、山东阳光处于领先地位;在酞菁和无机铅铬颜料领域,双乐颜料、河北捷虹处于国内领先 |

| 第三梯队 |

近100家小企业(主要集中在我国),品种结构单一且同质化严重 |

目前受环保监管影响份额持续流失 |

高性能颜料具有鲜艳的色泽、较高着色性和较高色牢度,主要应用于高端汽车等高端应用场景,具有较高附加值和较高的技术壁垒。在高性能颜料专利大量到期的背景下,近年来国内颜料厂商开始投放高性能颜料产能,凭借显著的售价优势对巴斯夫、DIC、克莱恩三大家产品进行国产替代,以百合花为首的中国企业将进击西方巨头的第一梯队地位。

| 类别 |

公司名称 |

产品分类 |

| 4家较大规模企业(营业规模>10亿元) |

杭州百合花集团股份有限公司 |

以经典有机颜料为主,高性能有机颜料为辅 |

| 常州北美颜料化学有限公司 |

经典有机颜料 |

|

| 鞍山七彩化学股份有限公司 |

高性能有机颜料,以苯并咪唑酮系列为主导产品 |

|

| 双乐颜料股份有限公司 |

以无机颜料以及酞青为主 |

|

| 13家中等规模企业(营业规模在2亿元至10 亿元) |

先尼科化工(上海)有限公司 |

高性能有机颜料,以 DDP 系列为主 |

| 南通海迪化工有限公司 |

高性能有机颜料,以二噁嗪紫为主 |

|

| 南通争妍颜料化工有限公司 |

以高性能有机颜料为主 |

|

| 上虞新利化工有限公司 |

包括经典有机颜料和高性能有机颜料 |

|

| 上虞舜联化工有限公司 |

包括经典有机颜料和高性能有机颜料 |

|

| 江苏五彩精细化工股份有限公司 |

以经典有机颜料为主 |

|

| 浙江胜达祥伟化工有限公司 |

包括经典有机颜料和高性能有机颜料 |

|

| 杭州新晨颜料有限公司 |

以经典有机颜料为主 |

|

| 杭州红妍颜料化工有限公司 |

包括经典有机颜料和无机颜料 |

|

| 浙江力禾集团有限公司 |

以经典有机颜料为主 |

|

| 龙口联合化学有限公司 |

以经典有机颜料为主 |

|

| 江苏丽王科技股份有限公司 |

包括经典有机颜料和高性能有机颜料 |

|

| 上海捷虹颜料化工有限公司 |

包括经典有机颜料和高性能有机颜料 |

|

| 众多小规模企业(营业规模<2亿元) |

/ |

以经典有机颜料为主 |

另一方面,有机颜料产品从出口退税率上调政策中受益。

近年来,我国每年生产的有机颜料50%以上出口销往海外,主要出口市场为欧美地区。2020年财政部、国家税务局颁布了《关于提高部分产品出口退税率的公告》,有机颜料出口退税率从 0%上升至 13%,有望进一步提高国内颜料行业的国际竞争力。

| 序号 |

产品编码(HS) |

产品名称 |

调整后退税率(%) |

| 978 |

32041700 |

颜料及以其为基本成分的制品 |

13 |

| 1080 |

39073000 |

初级形状的环氧树脂 |

13 |

| 1081 |

39075000 |

初级形状的醇酸树脂 |

13 |

| 1083 |

39079100 |

初级形状的不饱和聚酯 |

13 |

| 324 |

13021910 |

生漆 |

9 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。