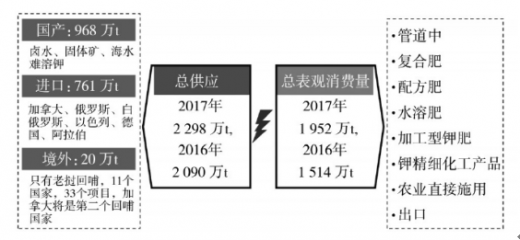

钾肥是我国14亿人口赖以生存的粮食的“主粮之一”,钾肥的可持续供应关系到我国粮食的品质、数量安全。纵观2017年我国钾肥行业整体生产情况,产能、产量、供应量、表观消费量都有不同程度的提高,但自给率下降。

一、钾肥生产及供需情况

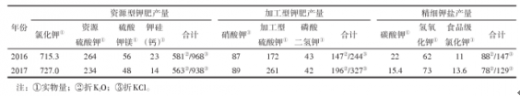

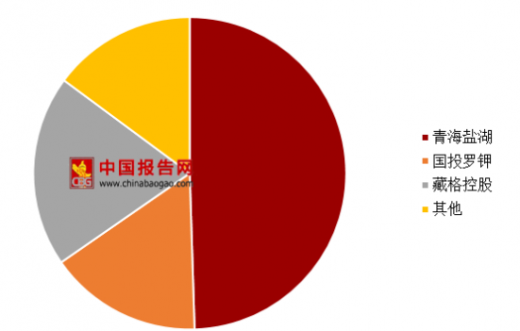

2017年我国钾肥总产能(以K2O计)916万吨,比2016年的801万吨增长14.4%,2015年的产能(以KCl计)是1291万吨。其中青海盐湖工业集团股份有限公司(简称青海盐湖)、藏格控股股份有限公司(简称藏格控股)和国投新疆罗布泊钾盐有限公司(简称国投罗钾)钾肥产能之和占钾肥总产能的56.7%;青海盐湖和藏格控股氯化钾产能占总氯化钾的62.7%,国投罗钾资源型硫酸钾产能占总资源型硫酸钾的42%

2017年我国钾肥总产量折以K2O为581万吨,折KCl为968万吨(已扣除重复量),比2016年的K2O563万吨(相当于KCl938万吨(扣除重复量))增长3.2%,2015年的产量(以KCl计)是952万吨。其中青海盐湖、藏格控股和国投罗钾产量之和占钾肥总产量的81.4%;青海盐湖和藏格控股氯化钾产量占总氯化钾产量的89.0%,国投罗钾的资源型硫酸钾产量占总资源型硫酸钾产量的65%。

2016年 |

2017年 |

|

产量 |

938 |

968 |

产能 |

1335 |

1596 |

进口量 |

682 |

761 |

出口量 |

29.4 |

46.8 |

供应量 |

2090 |

2298 |

表观消费量 |

1541 |

1952 |

自给率 |

60.9 |

49.6 |

参考观研天下发布《2018年中国钾肥行业分析报告-市场运营态势与发展前景研究》

约86%的资源型钾肥产能分布在青海,约13%的产能分布在新疆,其余约1%分布在云南、山东和江苏。加工型钾肥分布比较广泛,其中硫酸钾主要分布在山东、广东、河北、重庆、吉林、辽宁等省(直辖市);硝酸钾主要分布在山东、青海、湖南、江西、山西等省;磷酸二氢钾主要分布在湖北、四川、云南、重庆等省(直辖市)。

近年来我国钾肥自给率在50%上下波动。

二、钾肥行业供需预测

根据预测,2018年我国钾肥产量(以KCl计)在1000万吨左右;其中青海盐湖(500万吨)、国投罗钾(160万吨)和藏格控股(200万吨)的钾肥产量会稳定在2017年的水平,合计产量会在860万吨左右;其余小厂产量加上难溶性钾会在100万~150万吨。

我国目前紧缺的钾肥品种是氯化钾,约50%需要进口。主要应用流向:复合肥、直接施用、配方肥、水溶肥、颗粒状钾肥、硝酸钾、氢氧化钾及相关钾精细化工产品;另外随着三元复合肥出口关税的降低和小包装钾肥的关税优势,流向“一带一路”沿线国家市场的机会也会大大增多。2018年钾肥表观消费量(折KCl)预测在2100万吨左右,会比2017年略有增长或持平。虽然要求至2020年要化肥使用量“零增长”,但预测“十三五”期间消费量将继续增长。今后5年,粮食质量与数量的安全仍然是头等大事,接下来,一是施用测土配方肥提高单产;二是改良盐碱地增加耕地面积,这些举措对钾肥的需求是刚性的。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。