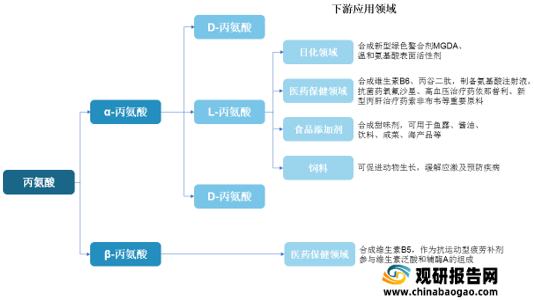

根据观研报告网发布的《2021年中国丙氨酸产业分析报告-市场深度分析与未来商机预测》显示,近年来,随着工程菌种的迭代优化、工艺技术的进步改良、产品成本的持续下降,促进了丙氨酸在日化等下游新领域的推广与应。丙氨酸市场需求快速增长,而下游的日化领域增速最为显著。在日化领域,L-丙氨酸是合成新型绿色螯合剂MGDA的主要原料。与其他螯合剂的性质相比,MGDA具有自然生物降解、螯合能力强、毒理安全、洗涤残留少等多重优点。因此,MGDA将是未来洗涤剂的重点推行产品。

| 类项 |

螯合能力 |

生物降解能力 |

毒理安全 |

对人体与环境友好 |

| MGDA |

√ |

√ |

√ |

√ |

| EDTA |

√ |

× |

√ |

× |

| NTA |

√ |

√ |

× |

× |

| 磷酸盐类 |

√ |

× |

× |

× |

| 有机磷酸盐 |

× |

× |

× |

× |

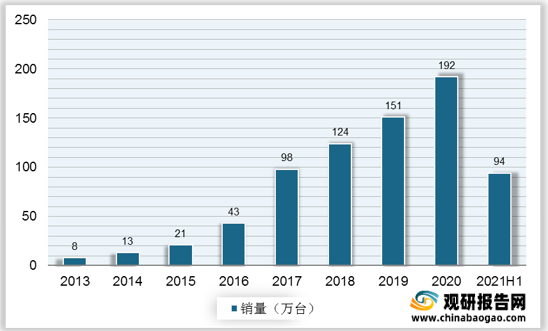

据悉,1985可MGDA水溶液需要使用270克L-丙氨酸,而MGDA主要作为助洗剂添加于自动洗碗机专业洗涤剂中。从终端来看,洗碗机全球每年销量在2800万台左右,中国市场2020年销量约192万台,占比7%,但最近3年增速均在20%以上。2021年上半年我国洗碗机零售量94万台。因此,洗碗机行业的销量增长将间接带动L-丙氨酸的需求。

从L-丙氨酸性能指标对比来看,华恒生物L-丙氨酸产品在比旋光度(控制区间越小,产品的稳定性越高)指标方面,处于行业内领先水平。此外,华恒生物还规定了L-丙氨酸产品中不得检测出其他氨基酸,对产品纯度提出了更高的要求。

|

|

华恒生物 |

丰原生化 |

烟台恒源 |

| 主要产品 |

主要产品包括丙氨酸系列产品(L-丙氨酸、DL-丙氨酸、β-丙氨酸)、D-泛酸钙和α-熊果苷等,是全球首家同时拥有生物发酵法和酶法生产工艺生产L-丙氨酸 |

主要产品为新材料聚乳酸、氨基酸、有机酸系列产品,可采用微生物发酵法生产L-丙氨酸 |

主要产品为富马酸、L-天冬氨酸和以此为原料采用酶法生产工艺生产L-丙氨酸 |

| 比旋光度 |

+14.3°~+15.2° |

+13.8°~+15.2° |

+14.3°~+15.2° |

| 其他氨基酸 |

不得检出 |

未要求 |

不得检出 |

| 透光率 |

≥95% |

≥90% |

未要求 |

| 硫酸盐 |

≤0.02% |

≤0.02% |

未要求 |

| 灼伤残渣 |

≤0.1% |

≤0.25 |

≤0.1% |

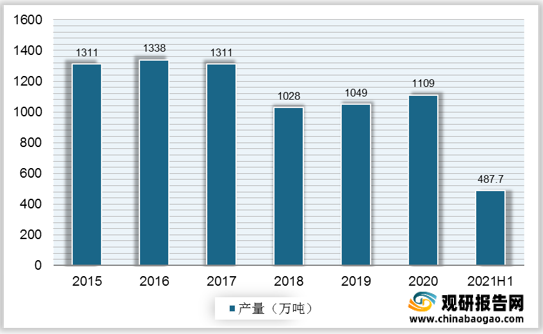

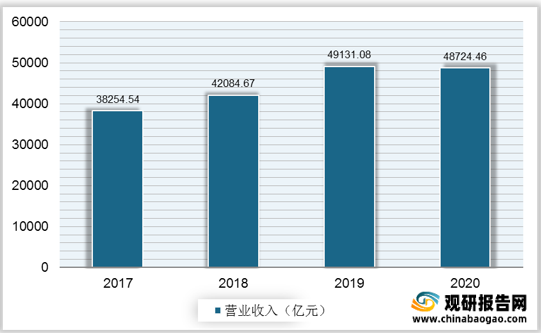

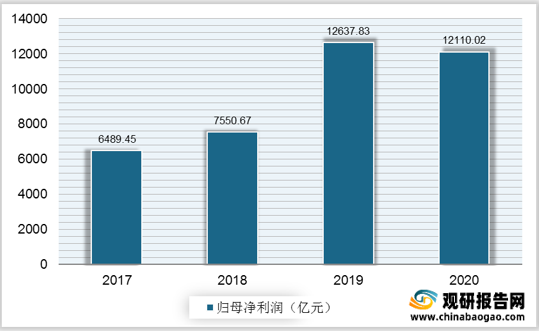

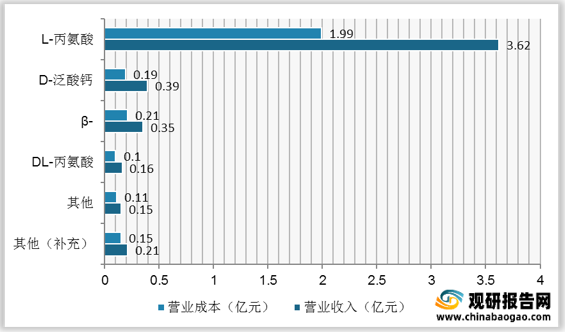

此外,华恒生物作为国内丙氨酸行业的第一大企业,受原料成本影响,其营业收入和归母净利润近八年来首次下滑。观研报告网发布的资料显示,2020年华恒生物实现营收4.87亿元,同比下滑0.83%,净利润实现1.21亿元,同比下滑4.18%

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。