参考观研天下发布《2018年中国担保行业分析报告-市场深度分析与发展趋势预测》

自2009 年以来,各省、自治区和直辖市政府相继出资成立了15 家再担保公司,其承担建设省、市担保体系的政策性职能,采用的基本业务模式为一般责任再担保和连带责任再担保。其中,一般责任再担保是再担保公司的主要业务模式,即当再担保体系内的担保公司破产清算时,由再担保公司对其在保组合履行代偿义务。一般责任再担保有助于提升当地担保公司与银行合作的议价能力,但增信效果不强、费率低、盈利性弱。再担保公司的政策性职能和商业可持续发展之间也存在着一定矛盾,导致再担保公司青睐直接融资担保业务,对间接融资性再担保业务有所收缩,不利于区域内担保体系的建立。2014 年,联席会议下发的融资担保发〔2014 〕1 号文中明确了再担保公司的政策性职能,预计尚未建立再担保机构的省份会陆续建立再担保公司。此外,38 号文增设中央与地方联动的代偿补偿机制,将为再担保机构开展连带责任再担保业务提供保障和支持,当再担保机构承担50% 的分险责任时,可从代偿补偿资金中获得30% 的补偿。

政策的优化将促进再担保公司调整业务模式,加大连带责任担保业务开展力度,联合区域内优质担保机构共同参与保前调查和保后管理,并共同承担代偿风险,有助于拓宽企业融资渠道,支持实体经济。

再担保公司是各地政府建设地方性担保体系的主要力量,也是完善担保机制的重要环节。但现阶段担保行业监管环境仍有待进一步完善,再担保业务处于发展初期,各地以再担保为主导的担保体系建设情况仍有待观察。代偿补偿机制的建立有利于再担保公司切实发挥支持实体经济的作用,但连带责任再担保业务开展力度加大将对再担保公司的风控能力提出更高要求。

财务状况分析由于担保公司数量众多,信用质量差异很大,笔者选取了12 家主要担保公司进行分析,包括1家信用增进公司、7 家融资性担保公司和4 家再担保公司。上述12 家公司业务品种较为齐全、资本实力较强,具有一定代表性,能为行业财务状况趋势提供一定参考。

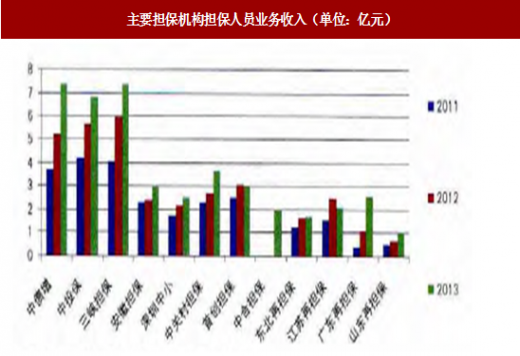

(一)业务规模增长显著放缓,业务收入增速略有下降

由于宏观经济下行,中小企业经营环境恶化,银行提高了中小企业贷款准入门槛,银担合作有所收缩,担保行业在保余额增速放缓。2013 年末,主要担保机构在保余额为4341.53 亿元,同比增长12.77%,增速较上年降低27.92 个百分点。受业务增速放缓影响,主要担保机构2013 年实现担保业务收入42.96 亿元,同比增长30.46%,增速较上年下降4.70 个百分点。由于担保业务收入增速大幅高于在保余额增速,笔者推断主要担保机构2013 年的担保平均费率较上年有所上升。

(二)投资组合差异明显,投资收益率上升,但对风险管理能力提出了更高要求

2013 年末,主要担保机构投资资产规模合计579.58 亿元,同比增长4.88%。由于担保机构投资范围和比例没有严格的监管要求,担保机构投资品种齐全且呈多样化,包括债券、股票、委托贷款、信托计划、长期股权投资、银行理财产品和货币基金等,并且由于风险偏好不同,各担保机构的投资资产组合具有很大差异。总体来看,与2012年末相比,2013 年末担保机构投资资产组合中低收益品种占比下降,高收益品种占比上升。货币资金在投资资产中占比降幅最大,平均降幅达到6.54个百分点;信托投资占比升幅最高,平均升幅达到6.70 个百分点。此外,主要机构普遍压缩了股票投资,在各投资品种中,股票投资余额较上年末平均降幅最大,达到26.69%,占比平均降低0.56个百分点。

受投资管理能力、投资组合和风险偏好差异影响,2013 年各担保机构投资收益率存在很大差异,主要担保机构总投资收益率最低为2.35%,最高达9.38%,平均投资收益率为5.79%,较上年上升1.63 个百分点。主要担保机构总投资收益3 共计34.07 亿元, 较上年增长51.10%。其中11 家机构投资收益较上年上升,只有1 家较上年下降。

总体来看,多数投资收益上升的机构均不同程度地压缩了低收益投资品种的占比,并提升了高收益投资品种的占比。虽然高收益投资品种占比上升推动投资收益增长,但对担保公司的流动性风险和信用风险管理能力提出了更高要求。

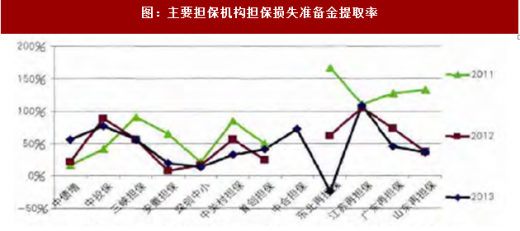

(三)准备金提取率上升,平均准备金覆盖率下降

2013 年担保行业整体代偿风险上升,全年行业发生代偿309 亿元,同比增长45.2% ;2013 年末行业代偿余额415 亿元,较上年末增长100.4%,其中融资性担保代偿余额413 亿元,较上年末增长100.3% ;年内代偿率1.6%,同比上升0.4 个百分点,主要担保机构表现趋势与行业一致。2013年末,主要担保机构的应收代偿款余额4 合计达23.39 亿元,较上年大幅增加80.27%,总体资产质量下降明显。其中,直保机构的应收代偿款较上年末增长84.23% 至19.39 亿元,占比为12 家担保机构的82.93%。2014 年总体代偿进一步上升,截至9 月末,10 家主要担保机构的应收代偿款余额达28.96 亿元5,较年初增加23.95%,其中最高增幅达226.89%。对于应收代偿款快速上升且金额大的担保机构,应关注其风险处置、代偿回收和损失率情况。

受代偿上升影响,2013 年主要担保公司共计提取担保损失准备金21.64 亿元6,较上年增加27.75%,准备金提取率(提取担保损失准备金/ 担保业务收入)为50.61%,较上年上升1.89 个百分点。其中,提取未到期责任准备金7 7.32亿元,较上年增加10.97%,占担保业务收入的17.03%,较上年降低2.99 个百分点;提取担保赔偿准备金14.32 亿元,较上年上升38.45%,占年末在保责任余额的0.33%,较上年末上升0.06 个百分点。单个公司各年度间准备金提取率差异较大,各家担保机构间差异也较大,主要由于两点原因:第一,各机构业务品种不同,面临风险不同,因此部分公司在计提准备金和折算在保责任余额时已经引入了各担保品种的风险权重;第二,各公司在计提准备金时有很大的决策自由度。

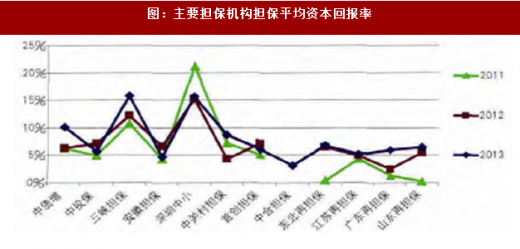

(四)行业盈利水平有所提升,各机构资本回报水平差异较大

由于担保业务收入增速低于计提准备金增速,截至2013 年末,主要担保机构实现担保业务净收入26.51 亿元,较上年增长23.28%,增速同比降低19.95 个百分点。在成本费用方面,由于年内总投资收益大幅上升推动营业收入增长,2013 年主要担保机构平均成本费用率为20.34%,较上年下降了4.16 个百分点。在担保业务净收入与投资收益增长的推动下,2013 年主要担保机构净利润总额达34.68 亿元,较上年增加38.65% ;但个别机构由于代偿额很高,净利润增速很慢。在资本回报方面,2013 年12 家担保机构的平均资本回报率为7.85%,较上年提高0.74 个百分点;各机构的平均资本回报率差异也较大,回报率最高达15.85%,最低的仅有3.07%。总体来看,政策性定位的再担保公司平均资本回报率低于直接担保公司。

(五)资本放大倍数进一步上升,核心资本形成率有所提高

随着业务规模快速增长,主要担保机构资本放大倍数呈上升趋势。截至2013 年末,主要担保机构平均核心资本放大倍数为7.21 倍,较上年末提高0.17 倍,最高达15.36 倍,最低只有2.21 倍。

由于担保机构业务结构不同,单纯比较不同机构的放大倍数已不能如实反映担保机构对损失的吸收能力,引入风险权重来反映不同产品资本占用差异的相关政策有待尽早出台。

目前,股东增资和利润留存补充是担保机构资本补充的主要渠道。2013 年担保行业实收资本增加了511 亿元,年末行业实收资本达8793 亿元,较年初增加6.17%。2013 年12 家主要担保机构中有3 家的股东以现金出资方式增加注册资本合计29 亿元,12 家担保机构净资产合计较年初增加11.16%。在内生补充方面,由于盈利水平的提高,2013 年主要担保机构平均核心资本形成率为10.75%,较上年上升了0.80 个百分点,内生补充资本的能力有所增强。内生补充资本的能力和股东的增资意愿仍是担保机构未来业务扩张的关键因素。

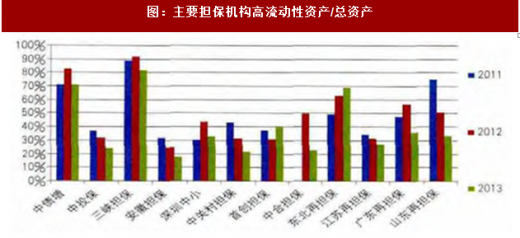

(六)高流动性资产占比有所下降,流动性风险加大

截至2013 年末,主要担保机构高流动性资产与总资产之比平均为39.94%,较上年末降低9.20个百分点。各主要担保机构的该指标差异很大,最高达81.80%,最低的为17.87%。在12 家担保机构中,有10 家机构的该指标较上年末下降,平均降幅12.58 个百分点。

高流动性资产对在保余额的覆盖率持续下降,截至2013 年末,主要担保机构高流动性资产与在保余额之比为7.26%,较上年下降2.03 个百分点。

由于担保公司整体代偿风险上升,高流动性资产占比和覆盖率低的公司面临的流动性管理压力加大。

股东支持情况从股东背景上看,担保公司分为国有背景担保公司和民营担保公司。国有背景担保公司大部分由地方政府全资所有或控股,在业务开展上具有一定的政策性,特别是再担保公司,还承担了建设当地担保体系的职能。相较于民营担保机构,地方国有担保机构整体经营风格较为稳健,经营合规性更强。

此外,目前政策对国有担保机构支持力度更大,国有担保机构和地方政府的联系更为紧密,使得其在经济周期波动过程中风险集中爆发的现象较少。得益于股东和地方政府支持,国有担保机构近两年资本水平持续提升,在化解代偿时,所能动用的资源也更多,总体实力持续增强,目前已经是担保市场的主体,成为支持地方中小企业融资的主力军。与民营担保公司相比,国有控股担保公司必要时获得政府直接支持的可能性很大,其信用级别和地方政府信用级别具有很大相关性,因此应将这类股东的支持纳入评级考虑。

由于风险事件频繁爆发,银行的授信门槛提高,监管部门也在实施主动的清理整顿,民营担保机构经营难度加大,数量显著下降,国有和民营担保机构的实力差距逐渐拉开。截至2013 年末,国有控股担保机构1921 家,较上年末增加14 家,而民营担保机构较上年末减少419 家至6264 家。由于众多民营小型担保公司股东实力不强且股权较为分散,对公司提供实质性支持程度不一,因而股东支持一般未被纳入评级考虑。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。