行业渐入成熟期,国产化程度高。2005 年以后,在减排和电力需求旺盛的推动下,我国开始重视风电产业发展,引进国外成熟的风电技术。为了降低建设成本、推动大规模风电场开发、实现设备制造国产化,我国于 2003 年起开始实行风电特许权招标。2005 年,在《可再生能源法》通过、取消特许权最低价格中标、提出 2020 年风电目标、国产化 70%以上的等一系列政策的刺激下,风电投资热情高涨,随后几年出现井喷式增长。目前,我国风电设备已基本实现自产自足,部分技术已达到领先世界水平。

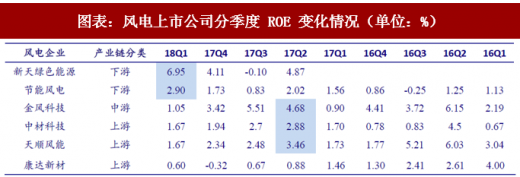

中游率先吹响复苏号角,下游盈利能力提升明显。下游产业集中度高,大部分是大型国企,装机规模受到国家政策制约,但议价能力最强。补贴退坡、竞价上网,整机价格持续下移,中游整机厂商毛利率承受较大压力,但可以向上游传导。上游零部件厂商市场参与者众多,竞争较激烈,市场较分散,话语权最弱。由于 2017 年下半年招标量数据先行,中游率先吹响复苏号角。进入 2018 年,随着弃风率、风电利用率逐步改善,下游盈利能力提升显著。根据调研,风电投产规模至少达到 25GW 以上,上游厂商的规模效益才能得到充分显现。

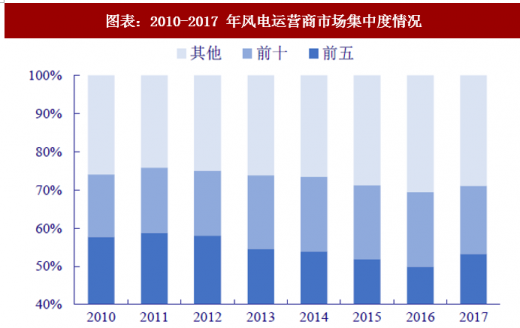

集中度呈下降趋势,国企占据主导地位。根据 CWEA 统计,自 2011 年以来,运营商累计装机的市场集中度不断下降,2016 年前五大合计份额首次低于 50%。2013 年以后,审批权下放至地方,民企投资开始活跃,但由于风电投资成本较高,资金壁垒仍是民企发展瓶颈。2017 年新增及累计装机前十的企业中有九家为国企,仅有天润新能一家为民营企业。

风场项目收益受装机成本及利用率影响最大。目前业内普遍使用平准化电力成本(LCOE)衡量风电场全生命周期内度电综合成本。根据敏感性分析,风场项目收益率对于装机成本及利用小时数敏感度最大。我国风电机组招标价格近年不断走低。2018 年一季度 2.0MW 风机招标价已降至 3500 元/千瓦以下,两年内降幅达 18.7%。IEA 预测,2030 年整机价格有望降至约3000 元/千瓦。再加上设备升级,后期维护费用减少,未来风场投资及运行成本有望持续下移。

参考观研天下发布《2018年中国风电市场分析报告-行业深度分析与发展趋势预测》

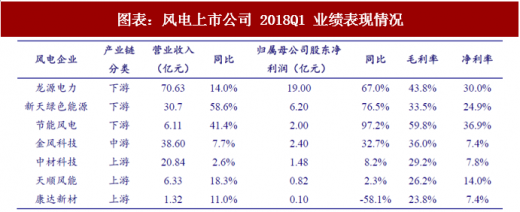

弃风量、弃风率“双降”,运营商业绩喜人。2018 年一季度风电新增并网容量 3.94GW,同比增长 11.9%;发电量 979 亿千瓦时,弃风量 91 亿千瓦时,同比减少 32.6%;弃风率同比下降 8 个百分点至 8.5%;利用小时数 592 小时,同比提高 26.5%。受益于数据大幅改善,当期运营商业绩表现抢眼,营收、利润增长远超中下游企业,归属净利润增幅基本在 50%以上。

平价上网时代渐行渐近。目前风电行业正处于由替代能源向主体能源过渡的关键节点。风电若想实现与火电等常规能源竞争,降低度电成本实现平价上网势在必行。国家能源局近日要求全国自 2019 年起,新增核准的集中式陆上风电和海上风电项目全部通过竞争方式配置和确定上网电价。参与竞争的项目必须具备接网和消纳条件,建成后达到最低保障收购年利用小时数(或弃风率不超过 5%)。该政策要求地方政府通过改变行政审批方式,采用市场竞争方式配置资源,资源错配、路条转让等非技术成本有望得到有效控制。远期看来,完全实行平价上网后,风电运营商的投资回报率将回归到承担公用事业属性的发电企业的合理水平。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。