售电作为“电改9号文”以来最先放开竞争的领域,属于电力市场化的“试验田”。改革初期,迅速催生的民营售电主体良莠不齐,此类售电公司旨在利用政策导向及人脉和政府资源倒逼发电企业压低收购电价,以打“价格战”的方式主导市场,而背靠电网和发电厂的售电公司则依靠上游优势抢占市场先机,并多年业务占有率持高不下。

一、供应商的议价能力

供方主要通过提高投入要素价格和降低产品质量的方式来影响行业中现有企业的盈利能力与产品竞争力,供方力量的强弱主要取决于他们所提供给买主投入要素的重要性。

(1)发电厂向前一体化程度加大

如果供应商能够比较自然地通过向前整合而进入下游行业,则其议价权就会增大。当前政府已明确表态支持电厂组建售电公司参与售电业务,为发电厂向前一体化,营业范围扩张至售电侧提供了可能。未来发电厂凭借电力生产优势,构建发售一体经营模式,绕开原有售电渠道,直接对接客户需求,销售成本降低,电价优势明显,对下游企业构成较大威胁。因此,电改背景下面对售电企业购电需求,发电厂议价能力明显提高。

(2)交易机制日趋完善

随着改革深化,电力交易机构的作用将进一步增强。近日印发的《关于推进电力交易机构独立规范运行的实施意见》中也提出,限制电网企业对交易中心的控股比例,交易主体独立趋势已定。未来发电和售电企业将通过独立的交易机构进行网上竞价,确定电价,电网公司对电力价格决定程度下降。此外,发电方的议价能力将受定价策略,负荷预测以及交易技术等多方面因素影响,其议价能力在更规范竞争的平台下将会有所提升。

综上,在发电企业向前一体化进程加剧,独立交易中心成立的背景下,其能力较之前有所加强。

二、购买者的议价能力

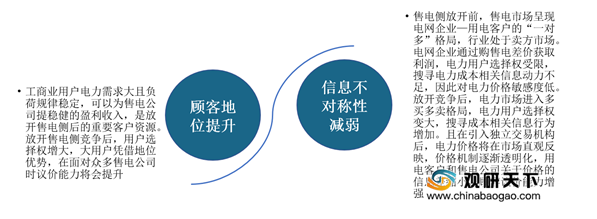

购买者主要通过其压价与要求提供较高的产品或服务质量的能力,来影响行业中现有企业的盈利能力。目前,由于售电侧进入竞争时代后,用电客户议价能力普遍提高。

我国售电行业购买者议价能力提升的因素

数据来源:公开资料整理

三、新进入者的威胁

新进入者在给行业带来新活力的同时,可能会与现有企业存在原材料与市场份额的竞争,最终导致行业中现有企业盈利水平降低,行业竞争更加激烈。由于我国售电行业初始投资门槛较低、产品差异较小、规模经济影响较大,导致许多新进入者易于进入售电行业,对其现有的市场产生较大的威胁。

与此同时,在《能源法》等政策利好的态势下,我国售电市场潜在进入者的威胁进一步加大。

我国售电行业潜在进入者构成威胁的原因

数据来源:公开资料整理

四、替代品的威胁

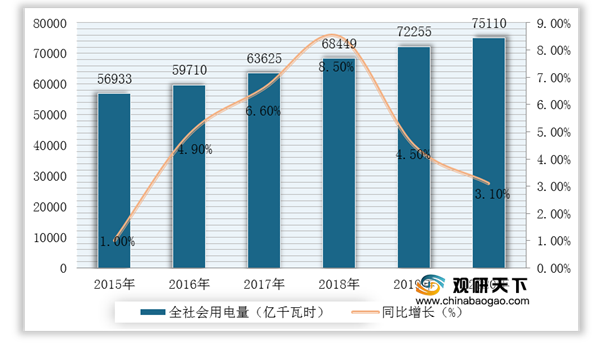

根据中电联数据显示,2015-2020年,我国全社会用电量逐年增加且增速较稳定,2020年全社会用电量75110亿千瓦时,同比增长3.1%。基于电力产品清洁、使用便捷以及能源转化利用率高的特点,预测中长期,电力作为最主要的消费能源地位不会改变,电力替代品出现可能性较小。

2015-2020年中国全社会用电量及增长情况

数据来源:中电联

不过,值得注意的是电力替代品虽然威胁小,但并不表明单纯售电业务这一商业模式的被替代性小。随着国家不断放开竞争条件,售电领域的存量厮杀将会更加激烈,而创造产业附加值获取新的盈利增长点,才是企业长足发展的动力。因此,这对售电企业的服务能力、创新能力,顾客响应能力及商业迭代思维都提出更高要求。

五、同业竞争者的竞争程度

自“电改9号文”以来,社会资本、发电企业、工业园区以及其他能源供应商纷纷入主售电市场。尽管竞争格局初步形成,但掌握资源优势的电网公司在售电侧垄断地位仍旧难以撼动。独立售电公司为蚕食剩余市场份额,采取价格战等极端方式,盈利空间狭窄。售电市场格局并未呈现多元有序竞争、相互制衡、用户自由选择、价格动态透明的理想局面。

不过,在近期的《能源法》中目前表示,分开垄断性与竞争性业务,售电作为竞争性业务与产业链上的自然垄断业务分开经营势在必行。从前背靠电网企业的售电公司在脱离输配电网优势后,和其他社会资本成立的售电企业将处于同一赛道竞争,电网企业一家独大局面不再。(WYD)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国售电市场分析报告-行业竞争格局与未来趋势研究》

《2019年中国售电市场分析报告-行业竞争现状与发展战略评估》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。